ثلاثة مكونات لتنامي الدين العام اللبناني: الفوائد والكهرباء وحجم القطاع العام

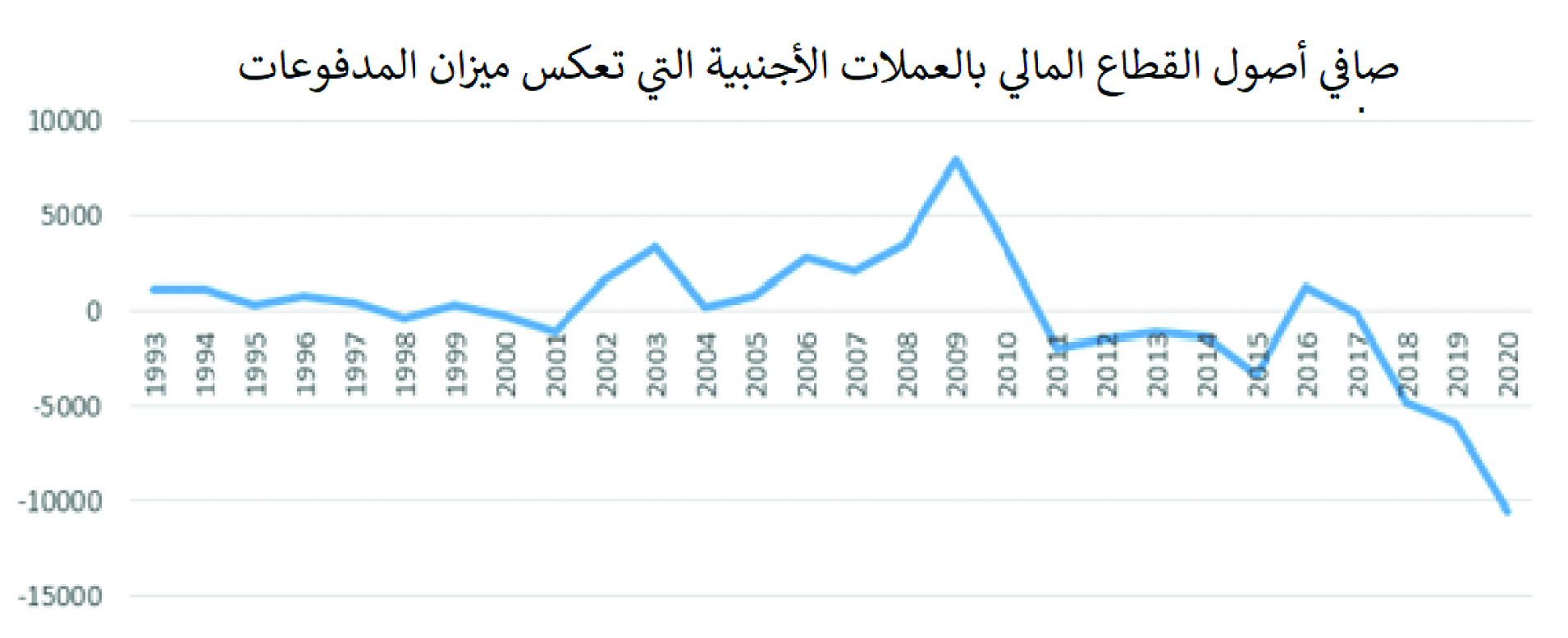

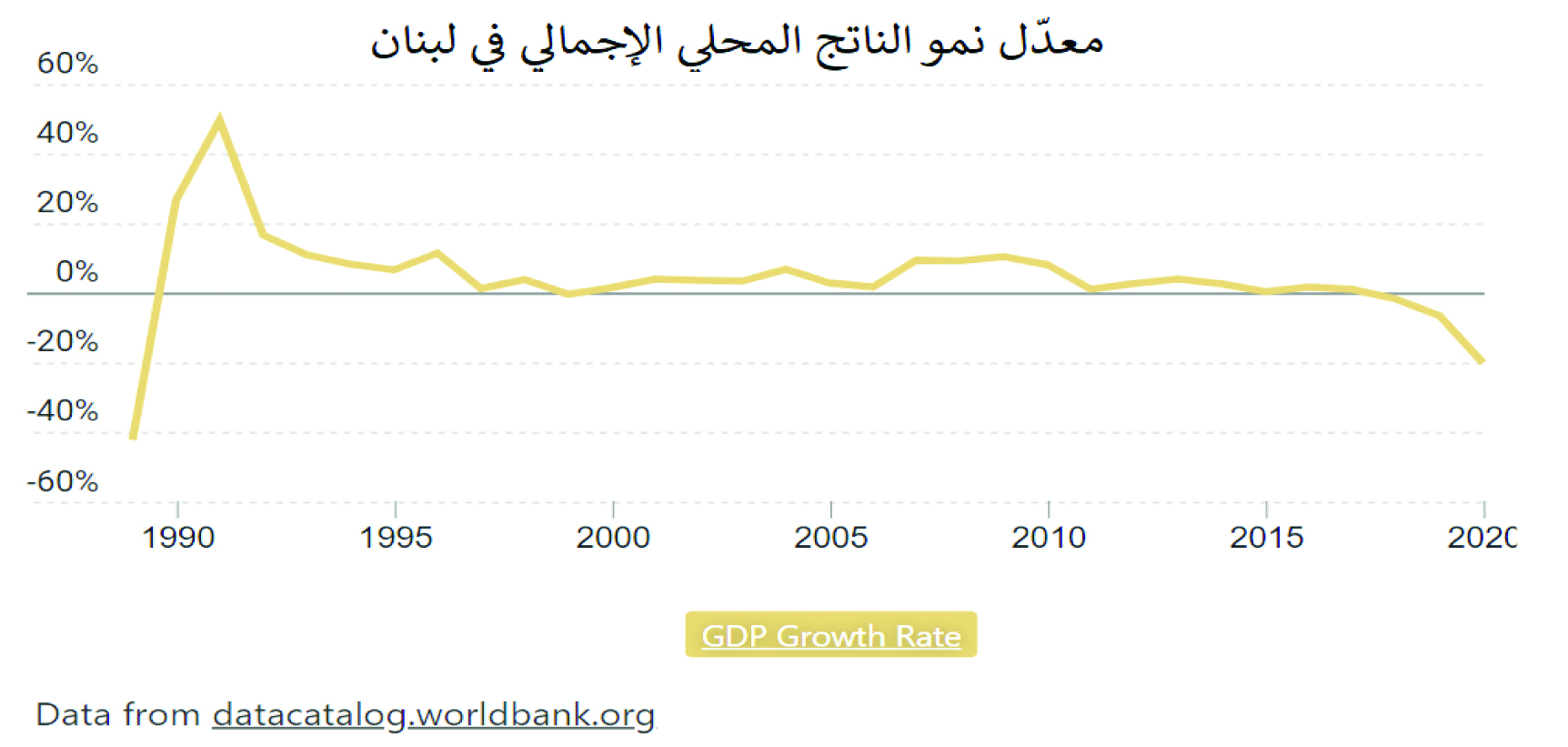

من المعروف أنّ الدين العام اللبناني بدأ في سنوات الحرب مع تنامي فوضى المالية العامة وعجز الخزينة وتشتّت المستندات والأرقام التي شكّل غيابها أكبر التحديات عند معاودة انتظام المالية العامة عام 1993. من «إرث» المالية العامة من سنوات الحرب الى عجوزات المالية العامة السنوية بعدها، ثلاثة مكوّنات من النفقات العامة الجارية كانت كفيلة بتنامي الدين العام بشكل كرة ثلج حتى فقدنا استدامة المديونية العامة وانتهى الأمر بإعلان العجز عن السداد. أيّ وقع كان لارتفاع معدّلات الفوائد وبالتالي خدمة الدين العام على ارتفاعه السنوي؟ أيّ دور كان أيضاً لتراكم عجز الكهرباء وسلفات الخزينة لها؟ وماذا عن عبء القطاع العام ورواتبه وحجمه الأكبر نسبة من إنفاق الموازنة عالمياً؟

معدلات الفوائد وخدمة الدين العام

في

نهاية العام 1992 كان مجموع الدين العام الثابت المتوجّب على الخزينة اللبنانية

يعادل حوالى ثلاثة مليارات دولار أميركي منه 327.5 مليون دولار أميركي والباقي

بالليرة اللبنانية. وباحتساب كلفة خدمة هذا الدين العام على أساس معدلات الفائدة

السنوية المعتمدة من قبل مصرف لبنان على مدى السنوات 1992 -2011 والمدفوعة من قبل

الخزينة اللبنانية، فإنّ تلك المبالغ المتوجبة في نهاية العام 1992 وبعد إضافة

الفائدة المتجمعة على مدى كل سنة بين عامي 1992 و2001 بلغت ثلاثين ألف مليار ليرة

لبنانية. كذلك زاد الدين بالدولار الأميركي بفعل تراكم الفوائد رصيد الدين العام

ليصبح حوالى ملياري دولار أميركي ليتخطى مجموع الدين المقوّم بالدولار حدود 22

مليار دولار.

تكوين

الدين العام: معظم الدين اللبناني محلي (أي أن معظم المكتتبين هم من المقيمين إن

كان بالليرة أو بالعملات الأجنبية، علما أن التقارير اللبنانية تسمّي «دينا

داخليا» الدين بالليرة اللبنانية و»دينا خارجيا» الدين بالعملات الأجنبية وتحديدا

الدولار الأميركي أي اوروبوند حتى لو كانت في محفظة المقيمين، بينما علم الاقتصاد

يسمي «دينا داخليا» السندات الموجودة في محفظة عملاء مقيمين و»دينا خارجيا» فقط

السندات الموجودة في محفظة عملاء غير مقيمين أي في وضع لبنان الأوروبوند الموجودة

في محفظة عملاء غير مقيمين، بحيث لا تحتسب ضمنها الأوروبوند الموجودة في محفظة

العملاء المقيمين مثل الجهاز المصرف اللبناني).

ارتفع

الدين العام إلى 7 مليارات دولار بحلول عام 1994، وهو ما يمثل نمواً سنوياً بنسبة

67 % بين عامي 1993 و2001. اعتمدت الحكومة اللبنانية في البداية على الاقتراض

الكبير من السوق المحلية وبالتالي جمعت المزيد من الديون بالعملة المحلية لتلبية

متطلبات التمويل الإجمالية. وقد شكّل الدين العام بالليرة اللبنانية في تلك

المرحلة 81.3 % من إجمالي الدين بشكل متوسط مع ارتفاع تكاليف الاقتراض نظرا لعامل

المخاطرة.

في

نهاية العام 2021 تخطى الدين العام مقوما بالدولار على أساس سعر الصرف الرسمي

(1508.5 ليرة للدولار الواحد) حدود الـ 100.39 مليار دولار (موزع بين 61.84 %

بالليرة اللبنانية و38.16 % بالدولار الأميركي). طبعاً إذا احتسبنا الدين بالليرة

على أساس سعر صرف السوق الحرة أو حتى سعر صيرفة (مثلا 20 ألف ليرة للدولار) تكون

قيمته مقوما بالدولار حوالى 4.65 مليارات دولار، ليصبح مجموع الدين اللبناني مقوما

بالدولار بالكاد بحدود 43 مليار دولار أميركي.. وفق تراجع تصنيف الدين السيادي لدى

الوكالات الدولية (فيتش، موديز، ستاندر أند بورز) الى أدنى المستويات بات لا بد من

تفنيد أبرز مكوّناته والعوامل المؤثرة بتزايده لا سيما منها الكلفة المرتفعة للدين

والتي بات لبنان يتسدين لإيفائها...

فوائد

سندات خزينة باهظة مطلع التسعينات

لطالما

كانت معدلات الفائدة المعتدلة تبقى مرتبطة بعوامل عديدة وليس بمجرد قرار مركزي!

ومن أبرز هذه العوامل المؤثرة بمستوى الفوائد:

أولاً،

«مخاطر البلد»، وهو عنصر هام وأساسي، يمنع تراجع معدّلات الفوائد بشكل ملحوظ، على الرغم

من أنّ المصرف المركزي استمر في دعم القروض بفوائد مخفضة، ولا سيما للاستثمار

العقاري وللقطاعات الإنتاجية المختلفة. ولكن بموازاة ذلك، تقوم الوكالات الدولية

لتصنيف المخاطر بدراسة وضع كل بلد وفق مؤشراته الاقتصادية وغير الاقتصادية المؤثرة

على اقتصاده (وطبعاً من أبرزها إستقراره السياسي) مما ينعكس بشكل حاسم على تحديد

معدلات الفائدة. أضف إلى ذلك أنّ رفع المصرف المركزي الأميركي معدلات الفائدة لعام

2017، زاد الضغط على معدلات متوسطة الأجل.

وقد

أصبح معدّل الفوائد على سندات الخزينة «معدل فائدة رئيسي» أي المؤثر في مجمل

هيكلية الفوائد الدائنة والمدينة في لبنان. وبالتالي كلما ارتفع عامل المخاطرة

تضطر الخزينة لزيادة الفائدة كتعويض عن عامل المخاطرة لإقناع المستثمرين بالاكتتاب

بسنداته. وهنا يلاحظ وجود عاملي مخاطرة: عامل مخاطرة البلاد الذي يجعل من الضروري

رفع الفائدة على سنداتها بأي عملة كانت، وعامل مخاطرة العملة الذي يجعل الفائدة

على سندات الليرة اللبنانية أعلى من الفائدة على السندات بالعملات الأجنبية

الأوروبوند وهذا ما دفعَ الدولة لزيادة دولرة الدين أي حصة الأروبوند من مجمل

الدين على الرغم ممّا يحمله زيادة الدين بالدولار من خطر عدم القدرة على السداد في

حين أن الدين بالليرة يمكن بأقسى الأحوال سداده عبر اللجوء الى طبع النقد وتحمّل

التضخّم الناتج عنه. كذلك ترتفع الفوائد الاسمية مع ارتفاع التضخم كي يبقى معدل

الفوائد الفعلية إيجابيا كي تستمر عملية الاقراض أي حتى لا يخسر المقرض القدرة

الشرائية للأموال لحظة السداد.. فضلاً عن سعي الدولة في السنوات الأخيرة الى رفع

الفوائد لاجتذاب الرساميل ثم العمل على توظيف جزء كبير منها في تمويل الدولة

المديونية على شكل كرة ثلج لا بل المرور بفترات عجز مالي أولي (العجز المالي من

دون حتى احتساب خدمة الدين).

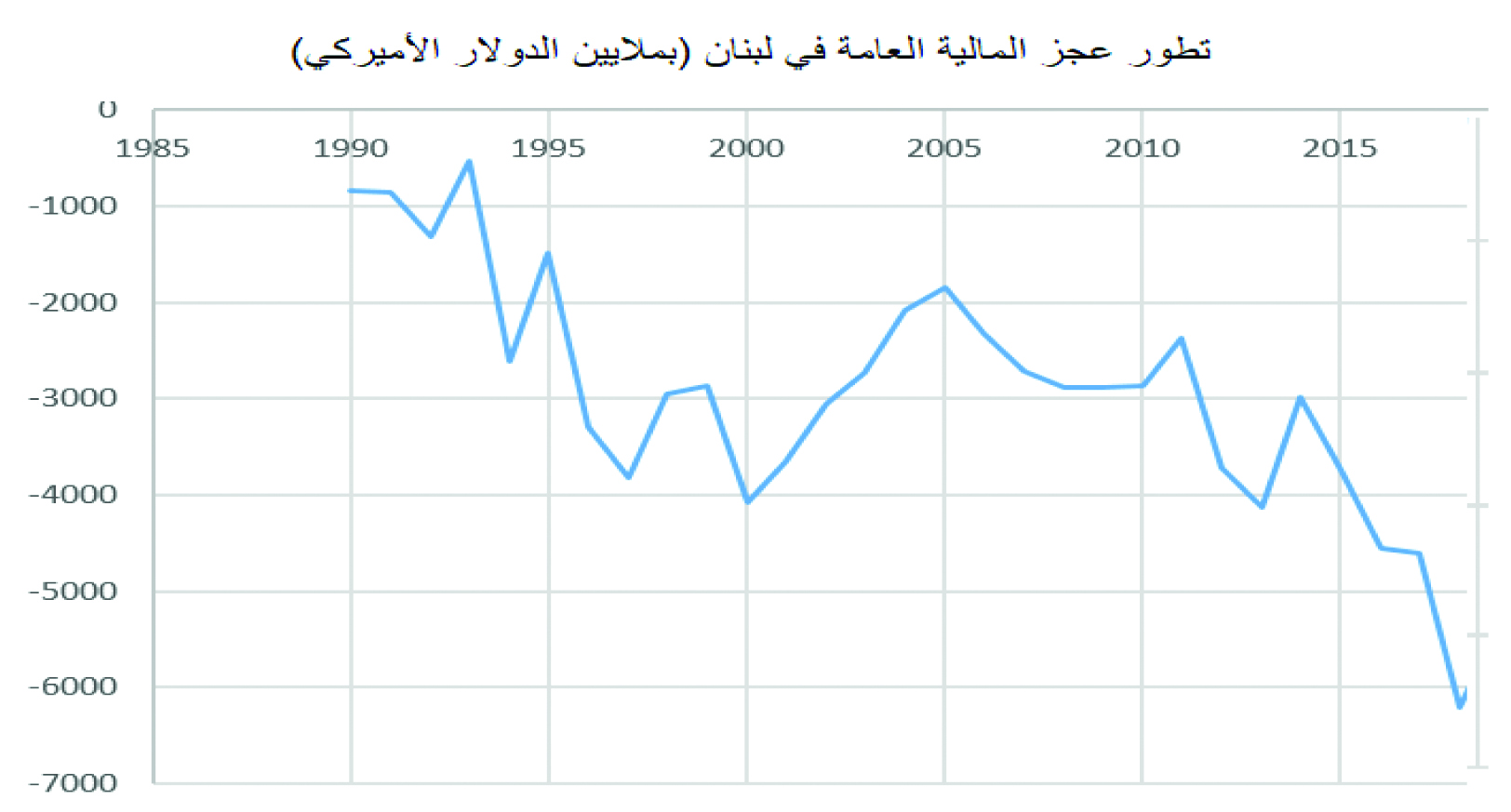

عجوزات

مؤسسة الكهرباء:

كما

ساهم تراكم العجز السنوي لمؤسسة كهرباء لبنان على مدى الفترة الممتدة من نهاية

العام 1992 وحتى العام 2011، والذي اضطرت الخزينة اللبنانية إلى تغطيته وتسديده عن

المؤسسة بزيادة حجم الدين العام وخدمته، إذ سجّلت مؤسسة كهرباء لبنان عجوزات مالية

سنوية كانت تتراوح بين ما يوازي مليار ونصف الى ملياري دولار أميركي ما عدا تراكم

كلفة فوائد الديون عليها.

فالعجز

السنوي الذي كان يتراكم على مؤسسة كهرباء لبنان على مدى الفترة الممتدة من نهاية

العام 1992 وحتى العام 2011، والذي اضطرت الخزينة اللبنانية إلى تغطيته، ساهم بشكل

كبير فى زيادة حجم الدين العام. وقد ساهمت الدولة اللبنانية وسلّفت مؤسسة كهرباء

لبنان خلال السنوات 1992 وحتى العام 2011 حوالى 11 مليار ومئة مليون دولار أميركي

وهي المبالغ التي جرى تمويلها بالكامل عن طريق الاقتراض، سواء بالدولار الأميركي

أو بالليرة اللبنانية، وذلك وفقا لنسبة توزّع تمويلها جزئياً الدين العام بين

الاقتراض بالعملات الأجنبية والاقتراض بالليرة اللبنانية وهذا ما يسري على الدين

العام الناتج عن العجوزات المحققة من الدعم الذي تقدمه الخزينة إلى مؤسسة كهرباء

لبنان.

وإذا

احتسبنا كلفة الفوائد على المبالغ المدفوعة من قبل الخزينة اللبنانية خلال كل سنة

1992 و2011 لمؤسسة كهرباء لبنان والتي كانت الخزينة تموّله عن طريق المزيد من

الاقتراض، فإن كلفة خدمة هذا القسم من الدين العام الذي تراكم بسبب العجوزات

المتحققة لدى مؤسسة كهرباء لبنان قد بلغ حوالى سبعة مليارات دولار أميركي أي أن

مجموع الكلفة الإجمالية لدعم مؤسسة كهرباء لبنان وكلفة خدمة ذلك الدين العام

الناتج عن تمويل المؤسسة وذلك خلال تلك الفترة قد بلغ حوالى ثمانية عشر مليار ومئة

مليون دولار أميركي. (18 ملياراً و100 مليون دولار).

وفي عام

2018، أظهر تقرير قُدِّم إلى مجلس الوزراء عن أوضاع قطاع الكهرباء، أن إجمالي

العجز على مدى 26 عاماً بلغ 36 مليار دولار، منها 20.6 مليار دولار ديون مؤسسة

كهرباء لبنان، و 15.4 ملياراً فوائد متراكمة على هذا الدين. واليوم بات التراكم

يتخطى المجموع حدود 43 مليار دولار.

كلفة

القطاع العام من رواتب وأجور

في حين

كان حجم القطاع العام وعدم تحقيق الاصلاح المالي والاداري فيه يثقل الخزينة حتى

تخطت كلفته ثلث الموازنة في حين لا تتجاوز حصته 10 الى 15 % من الموازنة في مختلف

بلدان العالم.

مجموع

ما أنفقه لبنان على الرواتب والأجور من العام 1993 وحتى نهاية العام 1998 بلغ

11953 مليار ليرة لبنانية أو ما يوازي 5.7 مليارات د.أ. وهو ما نسبته حوالى ثلث

مجمل الإنفاق. ويعود هذا في جزء منه إلى الزيادات المتتالية على الرواتب والأجور

التي جرى إقرارها في مجلس النواب بموجب قوانين ومن دون إقرار البنود الإصلاحية

التي كانت تهدف إلى زيادة الإنتاجية في القطاع العام.

وقد ذكر

تقرير وزارة المال اللبنانيّة «مرصد الماليّة العامّة - كانون الأوّل 2018» ارتفاع

الإنفاق الإجمالي على المخصَّصات والرواتب وملحقاتها بنسبة 18.26 % خلال العام

2018 إلى 9,719 مليارات ل.ل. (6.45 مليارات د.أ.)، مقارنةً بـ8،218 مليارات ل.ل.

(5.45 مليارات د.أ.) في العام 2017، بعد تطبيق سلسلة الرتب والرواتب. في التفاصيل،

زاد الإنفاق على المخصَّصات والرواتب والأجور والتقديمات الإجتماعيّة، والذي

شَكَّلَ الحصّة الأكبر (61.91 %) من مجموع الإنفاق على المخصَّصات والرواتب

وملحقاتها، بنسبة 10.87 % سنويّاً إلى 6،017 مليارات ل.ل. (3.99 مليارات د.أ.).

كذلك

نَمَت النفقات على معاشات التقاعد وتعويضات نهاية الخدمة، والتي شَكَّلَت 33.00 %

من مجموع الإنفاق على المخصَّصات والرواتب وملحقاتها، بنسبة 36.64 % إلى 3,207

مليارات ل.ل. (2.13 مليار د.أ.). ومن ضمن هذه الأخيرة، فقد إرتفعت كلفة التقاعد

بنسبة 17.04 % على أساسٍ سنويٍّ إلى 2,349 مليار ل.ل. (1.56 مليار د.أ.)، كما زادت

تعويضات نهاية الخدمة بنسبة 152.06 % إلى 857 مليار ل.ل. (568 مليون د.أ.). وقد

نَمَت التحويلات إلى مؤسَّساتٍ عامّة لتغطية رواتب (5.09 % من مجموع الإنفاق على

المخصَّصات والرواتب وملحقاتها) بنسبة 11.24 % إلى 495 مليار ل.ل. (328 مليون

د.أ.). يجدر الذكر أنّ الإنفاق على المخصّصات والرواتب وملحقاتها قد شَكَّلَ 41.98

% من النفقات الحكوميّة الجارية و36.24 % من إجمالي الإنفاق الحكومي في العام

2018، مقابل 40.64 % و35.44 % بالتتالي في العام الذي سبقه.

يبقى

أنّ معالجة أزمة الدين تقتضي البدء بمعالجة أبرز مسبّباته وهي أكبر مكونات الإنفاق

الجاري غير المنتج والذي يؤدي الى تنامي العجز المالي سنوياً. وانّ كسر الحلقة

المفرغة لا يمكن أن يحصل إلّا بإعادة هيكلة القطاع العام، والمعالجة الجذرية لملف

الكهرباء، ووضع استراتيجية إدارة الدين العام وتحقيق فائض أولي وتحفيز النمو

الإقتصادي بشكل يسيطر على نمو خدمة الدين ويسمح بتقليص أعبائه.