Introduction

L’indépendance de la Banque Centrale est un concept qui s’est propagé dans les années quatre-vingt avec la tendance à séparer complètement la politique budgétaire de la politique monétaire afin de permettre à cette dernière de lutter avec toute crédibilité et efficacité pour son objectif de maitrise de la stabilité des prix contre le risque d’inflation. Toutefois, la crise financière de 2008 a remis en question l’exigence de l’indépendance de la Banque Centrale en assistant de plus en plus à des politiques monétaires qui donne un rôle à la Banque Centrale dans le financement du secteur public et la contribution à réduire sa dette publique par des Politiques Monétaires Non Conventionnelles (PMNC)

[1]. A partir de là, et vue l’implication croissance de la Banque Centrale du Liban (BDL)

[2] dans le financement de l’Etat et la détention de la plus grande part de ses Bons du Trésor, il serait intéressant d’étudier les spécificités de son indépendance dans les statuts et en pratique et de suivre les implications de ces choix sur les acteurs concernés. Pour cela, il s’agit d’étudier dans une première partie les composantes de l’indépendance de la BDL à la lumière des fondements théoriques du concept d’indépendance de l’autorité monétaire. Puis nous approfondissons dans une deuxième partie les différentes modes de PMNC qui provoquent une intéraction monétaire - budgétaire et remettent en question la nécessité de l’indépendance de la Banque Centrale aussi bien en théorie qu’au regard du cas du Liban en particulier avec l’application des ingénieries financières et la poursuite de l’augmentation de la dette publique en parallèle.

1- Aperçu sur le concept traditionnel d’indépendance de la Banque Centrale

Traditionnellement, le concept d’indépendance de la Banque Centrale se réfère à l’autonomie de la Banque Centrale vis-à-vis du pouvoir politique et au regard de la définition et de l’application de sa politique monétaire ayant comme objectif ultime la maitrise de la stabilité des prix.

A- Indépendance de la Banque du Liban (BDL)

Au Liban, la BDL est dotée d’une indépendance vis à vis du pouvoir politique garantie dans ses statuts, selon l’article 13 du Code de la Monnaie et du Crédit, qui est le texte de loi de référence pour la définition et l’application des prérogatives de la Banque Centrale au Liban. L’article 13 souligne que «La Banque est une personne morale de droit public dotée d’une autonomie financière». Toutefois, il faut savoir que le gouverneur de la BDL, ainsi que les vice-gouverneurs et le Conseil Central (Gouverneur, vices gouverneurs, Directeur général du ministère des Finances, Directeurs général du ministère de l’Economie) qui soumet ses rapports au ministère des Finances, sont nommées pas le gouvernement. Le Code de la Monnaie et du Crédit contraint également la BDL de soumettre chaque année avant fin juin son rapport annuel de l’année précédent au ministre des Finances...

Toutefois depuis 2013, la BDL avait adopté une politique d’encouragement de la croissance économique par la subvention de crédits accorder par le secteur bancaire libanais aussi bien pour l’habitat (prêts logement) que pour le financement à taux d’intérêt réduit aux PME pour encourager l’investissement dans les secteurs productifs, la création d’emplois et le soutien de la classe moyenne

[3]. Ces facilités ont été assurées en permettant aux banques commerciales d’utiliser une partie des réserves obligatoires qui étaient bloquées dans des comptes non rémunérés auprès d’elle pour octroyer des prêts à taux d’intérêt réduits.

A partir de 2016, des opérations d’ingénierie financière s’inscrivent directement dans le cadre de l’Assouplissement Quantitatif des politiques monétaires non conventionnelles visant à contribuer essentiellement au financement du secteur public et la diminution du service de la Dette publique par l’achat massif de bons du Trésor en devises étrangères et leur échange avec des bons du Trésor qui étaient détenus auprès de la BDL et des banques commerciales en monnaie nationale (livre libanaise LBP) et permettant également de renflouer les réserves en devises étrangères de la BDL, ce qui lui permet de poursuivre sa politique d’intervention sur le marché de change gardant le taux de change à l’intérieure d’une fourchette adoptée depuis 1997 (par ancrage de la livre libanaise par rapport au dollar américain à raison d’un taux respectant une fourchette de 1501-1540 avec taux médian de 1507.5).

Sachant que l’économie libanaise est une économie dollarisée par libre choix des agents privés (dollarisation officieuse et partielle) depuis l’expérience d’hyperinflation et de forte dépréciation du taux de change qu’a connu le Liban Durant la période de guerre civile (1975-1990).

Selon le rapport publié par le vice-gouverneur, Raed Charafeddine (2017), la BDL a réalisé les opérations d’ingénierie financière en se basant sur quatre principaux articles du Code de la Monnaie et du Crédit qui est la loi qui régi le fonctionnement de la BDL au Liban

[4].

L’article 33 du Code de la Monnaie et du Crédit, tel que modifié par la Loi No 8/75 du 5 mars 1975 confère au Conseil central de la BDL les attributions suivantes, sans que cette énumération n’ait un caractère limitatif:

• Il définit la politique monétaire et la politique de crédit de la BDL.

• Il établit les règlements d’application de la présente loi.

• Il fixe, à la lumière de la conjoncture économique, les taux de l’escompte et des intérêts des avances de la Banque, il délibère de toutes les mesures touchant les banques.

De plus, le Conseil Central délibère sur les demandes d’emprunts présentées par le secteur public…

L’article 70 du Code de la Monnaie et du Crédit tel que modifié par la loi promulguée par le Décret No 6102 du 5 octobre 1973 définit la mission de la BDL par la sauvegarde de la monnaie, afin d’assurer la base d’un développement économique et social continu. La mission de la Banque comprend en particulier ce qui suit:

• La sauvegarde de la solidité de la monnaie libanaise.

• La sauvegarde de la stabilité économique.

• La sauvegarde du caractère sein du système bancaire.

• Le développement du marché monétaire et financier.

• Elle exerce à cet effet les pouvoirs qui lui sont conférés par la présente loi.

L’article 76 (tel que modifié par la loi No 28/67 du 9 mai 1967 et par la loi promulguée par le décret No 6102 du 5 octobre 1973).

Pour maintenir la liquidité bancaire et le volume du crédit en harmonie avec sa mission générale définie à l’article 70, la BDL a le pouvoir de prendre toutes les mesures qu’elle jugera opportunes et, notamment, les mesures suivantes, qu’elle peut prendre séparément ou simultanément ou encore concurremment avec les mesures prévues au Titre 3 de la présente loi:

• Fixer et modifier les taux et les plafonds de l’escompte et des autres crédits qu’elle est autorisée à consentir aux banques et établissements financiers.

• Acheter et vendre sur le marché libre, des effets, conformément aux articles 106, 107 et 108.

L’article 104 détermine qu’il appartient à la BDL de fixer, pour chaque banque, le «plafond» de son concours, sous toutes ses formes, notamment en fonction de l’importance de la banque intéressée et de la qualité de sa gestion.

L’article 106 précise que la BDL peut acheter les effets privés dont l’échéance ne dépasse pas les 180 jours, et le revendre sans endos, ainsi que les effets publics et les effets émis avec la garantie de l’Etat, dont l’échéance ne dépasse pas un an à dater de leur achat. L’article 107 assure qu’en aucun cas les opérations sur les effets publics visés aux articles 105 et 106 ne peuvent être traités au profit du Trésor ou des autres entités émettrices du secteur public. L’article 108 tel que modifié par la loi promulguée par le décret No 6102 du 5 octobre 1973 souligne que la BDL escomptera les effets publics et les effets émis avec la garantie de l’Etat, les acquerra sous le régime de la pension ou les achètera aux conditions définies aux articles 105 et 106, et ce, dans les limites que permettent les nécessités de la stabilité monétaire.

Au fait, la BDL a émis en 2016 des circulaires spécifiques qui définissent les procédures d’application des ingénieries financières ainsi que les conditions qui permettent aux banques commerciales d’y participer seules différents articles ci haut mentionnés du Code de la Monnaie et du Crédit relatifs aux souscriptions et aux ventes des Bons du Trésor de la part de la Banque Centrale ainsi que son escompte des Bons du Trésor détenus par les banques commerciales. Sachant que l’article 151 du même Code de la Monnaie et du Crédit confirme que personne appartenant ou ayant appartenu à la Banque Centrale, en quelque qualité que ce soit, est tenue au secret bancaire défini par la loi du 3 septembre 1956.

Cette obligation couvre tous renseignements et faits concernant non seulement les clients de la Banque centrale et des banques et établissements financiers, mais encore ces institutions elles-mêmes, et dont l’intéressé a eu connaissance du fait de son appartenance à la Banque Centrale.

A partir de là, il était impossible à la BDL de communiquer les informations détaillées relatives à l’identité des banques qui participent aux opérations d’ingénierie financière ni de divulguer les données concernant la répartition entre elles des bénéfices qui en découlent. Toutefois, le gouverneur de la BDL a expliqué dans une série d’entretiens et à travers les différents outils médiatiques ainsi que par des communiqués spécifiques toutes les étapes, mécanismes et résultats de ces opérations s’inscrivant dans le cadre des Politiques Monétaires Non Conventionnelles, surtout d’assouplissement quantitatif.

B- Fondements théoriques de l’indépendance de la Banque Centrale

• L’indépendance organique ou statutaire qui se définit dans les statuts de la Banque Centrale (nomination et mandat du gouverneur..) et par des indices par Alesina et Summers

[5], Grilli Masciandaro et Tabellini

[6] (1991) et Cukierman, Webb et Neyapti

[7].

• L’indépendance financière/économique qui exige que la Banque Centrale ait un compte propre qui lui permet de couvrir ses dépenses, salaires de ses employés indépendamment du compte du secteur public.

• L’indépendance réelle fonctionnelle qui reflète l’indépendance effective de la Banque Centrale en pratique dans la définition et l’application de la politique monétaire.

C- Critères de mesure de l’indépendance de la Banque Centrale

Cukierman, Webb et Neyapti retenaient 8 critères pour juger du degré d’indépendance des Banques Centrales dont principalement l’interdiction et les limites quantitatives aux avances de la Banque Centrale au Trésor public et les couts des crédits.

La garanti d’un financement de la Banque Centrale et son offre de privilèges par rapport aux conditions de financement disponible sur le marché pour l’achat par exemple de Bons de Trésor incitent au laxisme budgétaire puisqu’elles protègent le gouvernement de supporter le jugement du marché et des agences de notation et permet le seigneuriage pour financer le déficit et contenir l’augmentation de la dette publique et le suivi de la dette.

Sachant que l’acquisition de la Banque Centrale de son indépendance et son orientation vers l’objectif ultime de stabilité monétaire en lui assurant les moyens de l’atteindre constitue un moyen d’augmenter la prudence et la discipline des autorités budgétaires.

Pour cela, plusieurs indicateurs sont retenus pour évaluer le degré de discipline budgétaire dont essentiellement le ratio solde budgétaire/PIB qui risque d’être biaise puisqu’un déficit de 5% du PIB par exemple peut résulter d’une inflation de 2% et d’une croissance de 3%. Le montant de la Dette Publique peut également être considère comme un indicateur de référence dépendant des conditions de financement du déficit. Toutefois, l’indicateur le plus fidèle pour mesurer le degré de discipline budgétaire s’avère le solde budgétaire primaire qui est le solde hors intérêts ou service de la dette publique.

Benassy – Quere et Pisani- Ferry

[8] soulignent par une étude empirique régressant des indicateurs d’indépendance de la Banque Centrale sur le solde primaire l’existence d’une influence positive de l’indépendance de la Banque Centrale sur les dérapages budgétaires, plus une Banque Centrale est indépendante plus la discipline budgétaire est importante.

Sargent et Wallace

[9] montrent que l’indépendance de la Banque Centrale implique une renonciation à la monétisation de la Dette Publique et par suite interdit de mener une politique non soutenable qui conduirait à terme à choisir entre monétisation et défaut. Selon Rogoff

[10] il s’agit de nommer à la tête de la Banque Centrale un gouverneur conservateur donc ayant une forte sensibilité à l’inflation beaucoup plus que la moyenne de la société, alors que selon Walsh

[11] il faudrait mettre en place d’un contrat incitatif liant la rémunération du gouverneur de la Banque Centrale à l’atteinte de l’objectif de sa politique monétaire.

Toutefois, l’indépendance de la Banque Centrale pourrait conduire à un problème en cas d’absence de coordination monétaire budgétaire qui conduirait à un jeu de «poule mouillée» où la Banque Centrale pratique une politique monétaire restrictive pour amener le gouvernement a une discipline budgétaire alors que ce dernier s’engage dans une politique budgétaire expansionniste. La compensation dans les deux effets empêche une relance efficace de l’économie, d’où l’effet boule de neige de la Dette publique crée par l’augmentation du service de la Dette publique.

A partir de là, il s’est avère indispensable de revoir le concept de l’indépendance de la Banque Centrale à la lumière des besoins de la crise financière de 2008, la nécessite d’assurer un financement à l’économie et le besoin de contribution des Banques Centrales à l’endettement public par les politiques monétaires non conventionnelles (PMNC).

2- Les PMNC comme source d’interaction monetaire-budgetaire

Les PMNC connues depuis la crise financière de 2008 qui a rendu inefficaces les politiques monétaires conventionnelles basées sur l’instrument de taux d’intérêt qui a atteint le plancher de trappe à liquidité de 0%, revêtent différentes formes.

A- Principales formes de PMNC

La première forme des PMNC est le Guidage prospectif (Forward Guidance) qui consiste à assurer une communication efficace et transparente et à annoncer à l’avance les orientations des Banques Centrales quant à leurs décisions futures. Ceci permettrait d’améliorer la visibilité des choix de la Banque Centrale et l’efficacité de leur politique monétaire aux yeux des agents économiques. Sachant que la crise de 2008 s’est traduite par un accroissement accru des primes de risque et de liquidité et une baisse des financements aux ménages et aux entreprises. Les Banques Centrales ont dû baisser les taux d’intérêt jusqu’à la trappe à liquidité, ce qui devrait augmenter les prix des actifs financiers et baisser les coûts du capital favorisant l’investissement et la croissance.

Or il s’est avère que l’instrument de taux d’intérêt était devenu inefficace, ce qui a amené les Banques Centrales à recourir à d’autres outils qui s’appuient davantage sur la gestion de leur bilan plutôt les taux d’intérêt directeurs.

Wouters explique que face à la crise, les Banques Centrales ont dû recourir à des politiques non explorées et non expérimentées appelées les PMNC.

La deuxième forme des PMNC est l’Assouplissement Quantitatif (Quantitative Easing) base sur le rachat massif de titres de dettes (publiques comme les bons du Trésor ainsi que privées) sans émettre de nouveaux titres sur le marché primaire ce qui contredit les traités européens interdisant aux Banque Centrales de financer les Etats. Par l’achat de titres, les Banques Centrales augmentent la liquidité en circulation et font baisser les taux d’intérêt à l’emprunt et augmentent la demande de titres faisant remonter leurs cours et diminuer les taux d’intérêt de ces titres. Ceci devrait favoriser les crédits aux entreprises et ménages et la lutte contre le risque de déflation.

De plus, les orientations des placements vers l’achat de titres publics et privés contribue au financement de l’économie réelle et constitue un accélérateur financier augmentant la taille du bilan de la Banque Centrale et de la base monétaire.

La troisième forme des PMNC consiste en l’Assouplissement qualitatif (Qualitative easing) base sur le maintien de la taille du bilan de la Banque Centrale inchangé mais le changement de sa composition dans le sens d’actifs plus risques et moins liquides.

Taylor estime que les PMNC sont des politiques discrétionnaires dont le financement se fait par création monétaire au lieu des taxes et l’emprunt public.

B- Les PMNC au Liban à travers les ingénieries financières

Les principales PMNC au Liban ont été réalisées à travers les ingénieries financières qui consistent en une vente de titres publics en livres libanaises et un achat en contrepartie de titres publics en devises étrangères par le secteur bancaire. La BDL se chargeait de l’achat de Bons du Trésor en livres libanaises du ministère des Finances qui étaient détenus dans le portefeuille des banques commerciales. La BDL paye 139% en moyenne du prix de chaque titre (donc le prix principal du titre, en plus de la moitié des intérêts attendus à échéance par les banques commerciales) ce qui permet aux banques commerciales de réaliser par cet escompte un rendement immédiat de 39% en moyenne au lieu d’attendre le rendement total à échéance. A partir de là, c’est la Banque Centrale qui bénéficiera à échéance des rendements restants.

En contrepartie, les banques commerciales achètent les Bons du Trésor en devises (Eurobonds) et des certificats de dépôts en devises du même montant des titres vendus en lires libanaises à la Banque Centrale et gardent les rendements immédiats réalisés.

Le document du comité du contrôle des banques montre que le montant total des Bons du Trésor en livres libanaises rachetés par la BDL des banques commerciales équivalent à 18532 milliards de livres libanaises (ou l’équivalent de 12.3 milliards de dollars américains). Les banques commerciales perçoivent automatiquement 25753 milliards de livres libanaises (ou l’équivalent de 17 milliards de dollars américains) réalisent ainsi des rendements immédiats de l’ordre de 721 milliards de livres libanaises (soit l’équivalent de 4.8 milliards de dollars américains) dont 555 millions de dollars américains aux clients des banques commerciales et 200 millions de dollars américains a leurs correspondants à l’étranger.

Par contre, les banques commerciales ont acheté de la BDL des Bons du Trésor en dollars américains d’un montant de 12.377 milliards de dollars américains d’un taux de rendement annuel de 6%, ce qui assurerait aux banques commerciales des rendements annuels sur ses Bons du Trésor en devises d’un montant annuel de près de 700 millions de dollars américains.

Le rapport de la BDL de 2016 met l’accent sur la poursuite des PMNC représentées par les ingénieries financiers dans la lignée de l’assouplissement quantitatif dans une perspective de relance de l’économie par la contribution au financement des projets de croissance, de développement durable et de création d’emplois par le financement d’investissements productifs à taux d’intérêt réduits dans les différents secteurs agricole, industriel, touristique ayant atteint en 2018 près de 549 milliards de livres libanaises

[12].

Toutefois la BDL a arrêté la procédure de réduction des réserves obligatoires des banques commerciales auprès de la BDL qu’elle avait entamé en 2009 pour inciter les banques commerciales en contrepartie à accepter d’octroyer des crédits à taux réduits dans les secteurs productifs, commercial et immobilier. Sachant que le total des crédits accordes dans ces conditions a atteint à fin 2017 l’ordre de 6540 milliards de livres libanaises.

Par ailleurs, la BDL avait accordé depuis 2013 des facilités de crédits d’un taux d’intérêt de 1% aux banques commerciales pour les encourager d’octroyer des crédits à taux d’intérêt subventionnes et qui ont totalisé de 2013 a 2018 l’ordre de 1093 milliards de livres libanaises d’un total de 1302 milliards de livres libanaises du montant des crédits distribués par les banques commerciales.

En parallèle, la BDL poursuit son soutien au financement des projets qui s’inscrivent dans le cadre de l’économie de la connaissance par son impact positif sur la croissance, le développement durable et la contribution au capital humain et l’encouragement de l’innovation et le soutien des entreprises start up en plus de la poursuite du contrôle des activités des joints ventures, des entreprises affiliées aux banques et la poursuite de la couverture des montants demandes par les banques commerciales et le reste des entreprises..

C- Effets attendus et risques des PMNC

Les PMNC sont susceptibles de faciliter l’octroi de crédits et d’alléger les conditions de financement par l’intermédiaire de quatre canaux de transmission

[13]:

- Effet de liquidité: ou l’achat massif de titres publics et privés favorise la baisse des primes de risque.

- Effet de réallocation de portefeuille des investisseurs avec l’achat massif de titres qui augmente leur prix et réduit leur rendement.

- Effet de duration ou l’engagement de la Banque centrale de garder les taux d’intérêt directeurs faibles longtemps réduit le risque de taux d’intérêt.

Effet de signal traduisant que l’achat massif d’actifs par les Banques Centrales est un signe de confiance qu’elles envoient aux investisseurs pour le suivre.

Sachant qu’il existe cinq approches méthodologiques permettant d’évaluer les PMNC:

• Les approches basées sur les études d’évènements surtout sur les anticipations des marchés et les primes de risque et de liquidité.

• Les modèles de structure en termes de taux d’intérêt pour voir les effets sur les primes de risque et de liquidité et les prix des actifs et structure de portefeuille des investisseurs.

• Approche théorique en équilibre partiel ou général se basant sur des infos disponibles pour fixer les valeurs des paramètres clés.

• La modélisation linéaire a une équation avec une variable de résultat.

• Les variantes du modèle VAR avec une analyse comparative entre la situation actuelle avec PMNC et celle d’une économie en l’absence de ces politiques.

Les PMNC modifient les prix des actifs et par suite favorisent la diminution du coût du capital et relance l’investissement et la croissance quoique à un rythme plus lent.

Gambarcota

[14] considérait que le PIB européen a augmenté de 1.3% à 3.2% suite à l’augmentation de 3% de la taille du bilan de la BCE... Toutefois, les crises bancaires et la dette souveraine s’avèrent les principaux défis qui risquent de contrarier l’efficacité des PMNC en matière de croissance et de création d’emplois.

Malgré le caractère expansionniste, les PMNC ne se sont pas accompagnées d’un processus d’anticipations inflationnistes du fait de la faiblesse du canal de la monnaie dans la transmission monétaire, ainsi que la baisse du prix du pétrole.

Cependant, Shlefeir et Vishny

[15] montrent que les PMNC créent des problèmes d’aléa moral et amènent les banques à détenir plus de réserves au lieu de dynamiser l’activité de crédit avec la liquidité disponible.

Selon Shin

[16], l’injection de liquidité risque d’encourager les banques à s’exposer davantage aux risques augmentant l’instabilité financière.

De plus, les PMNC portent le risque d’exposition des bilans des Banques Centrales à cause de la faible qualité des actifs achetés.

Aussi dans le cas où les banques détiennent la quantité de réserves souhaitées, sa diminution risque de les amener à limiter leurs crédits.

Par ailleurs, les PMNC qui encouragent l’achat massif de titres entre autres les Bons de Trésor risquent de retarder la décision de l’Etat de mettre en place une politique de discipline budgétaire lors des crises de dette souveraine.

Le faible niveau de taux d’intérêt n’incite pas les Etats à consolider leurs budgets et rationnaliser leurs dépenses tant qu’il leur facilite de s’endetter à coût faible sans se soucier du poids du service de la dette. En même temps, les taux d’intérêt faibles voire les taux d’intérêt négatifs sur les facilités de dépôt visent à amener les banques à utiliser leurs réserves pour financer l’économie et accroitre les crédits, mais ceci provoque des frais qui ne peuvent pas être transférés à tous les clients.

Les investisseurs qui sont à la recherche de rendements sont ainsi conduits à prendre des risques élevés sans avoir pris au préalable des précautions nécessaires; alors que les banques qui détiennent des excédents de liquidité devraient rémunérer la Banque centrale par leurs dépôts.

A partir de là, le taux de refinancement de la Banque Centrale perd son rôle dans la conduite de la politique monétaire et la détermination des taux d’intérêt directeur qui influence toute la structure des taux d’intérêt. C’est le taux d’intérêt sur les dépôts qui le remplace dans l’influence des taux d’intérêt sur le marché monétaire

[17].

A savoir que les achats d’actifs par les Banques Centrales ne peut pas continuer jusqu’à l’infini sinon elles risquent de ne plus avoir qu’un effet négligeable sur la prime de risque ainsi qu’un effet négatif sur les efforts de discipline budgétaire de la part des Etats.

D- Résultats des PMNC au Liban

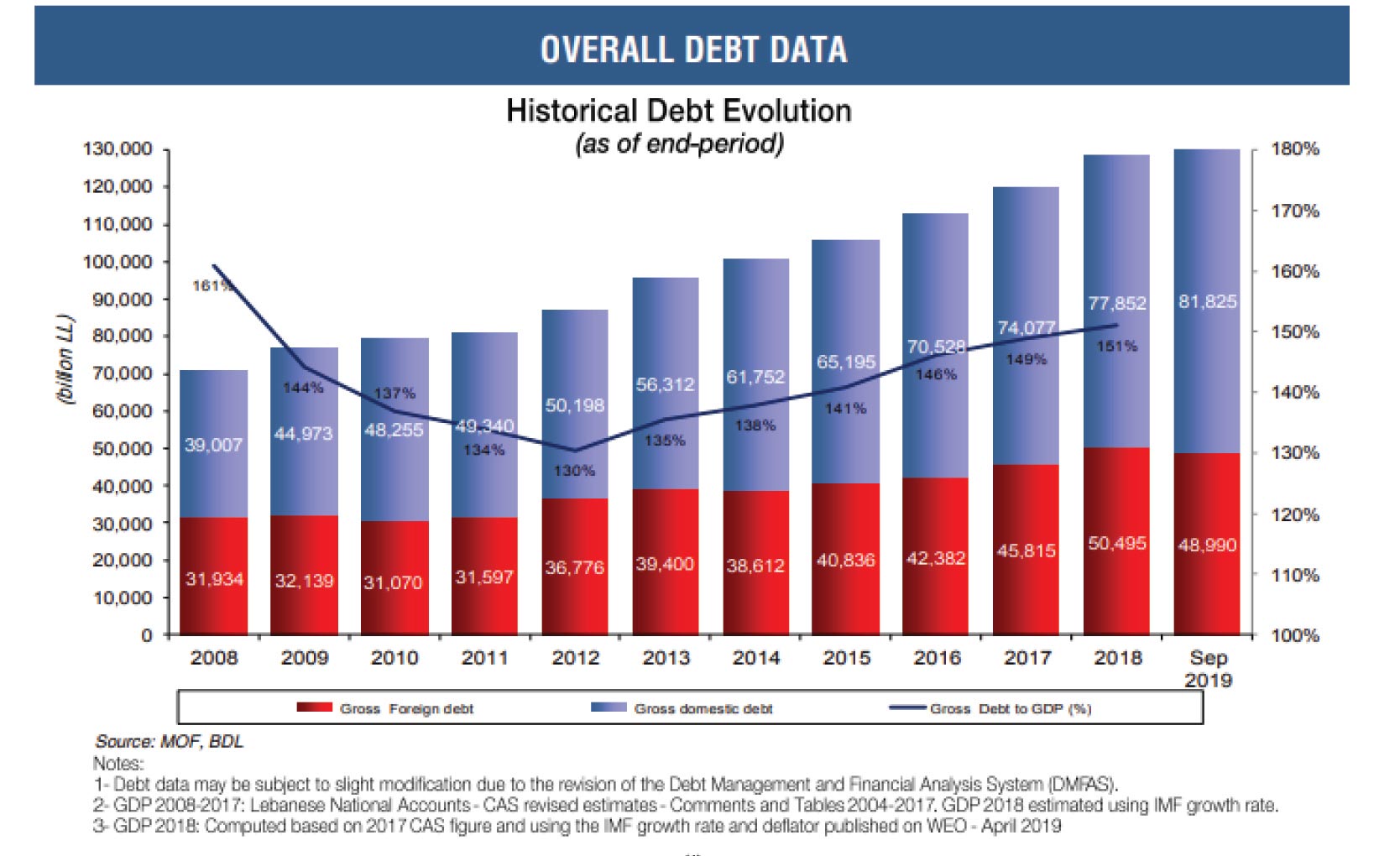

Dans le cas du Liban, le pays connait depuis le début des années 1990, un déficit budgétaire chronique comme ses recettes budgétaires n’arrivent plus à couvrir ses dépenses, alors qu’avant le déclenchement de la guerre civile (1975-1990) le budget public était structurellement excédentaire. Pour combler les déficits, l'État ne cesse de recourir à l’endettement public, le ratio Dette publique / PIB est le troisième ratio le plus élevé au monde étant passé de 44% en 1993 à l’ordre de 151% à fin 2018

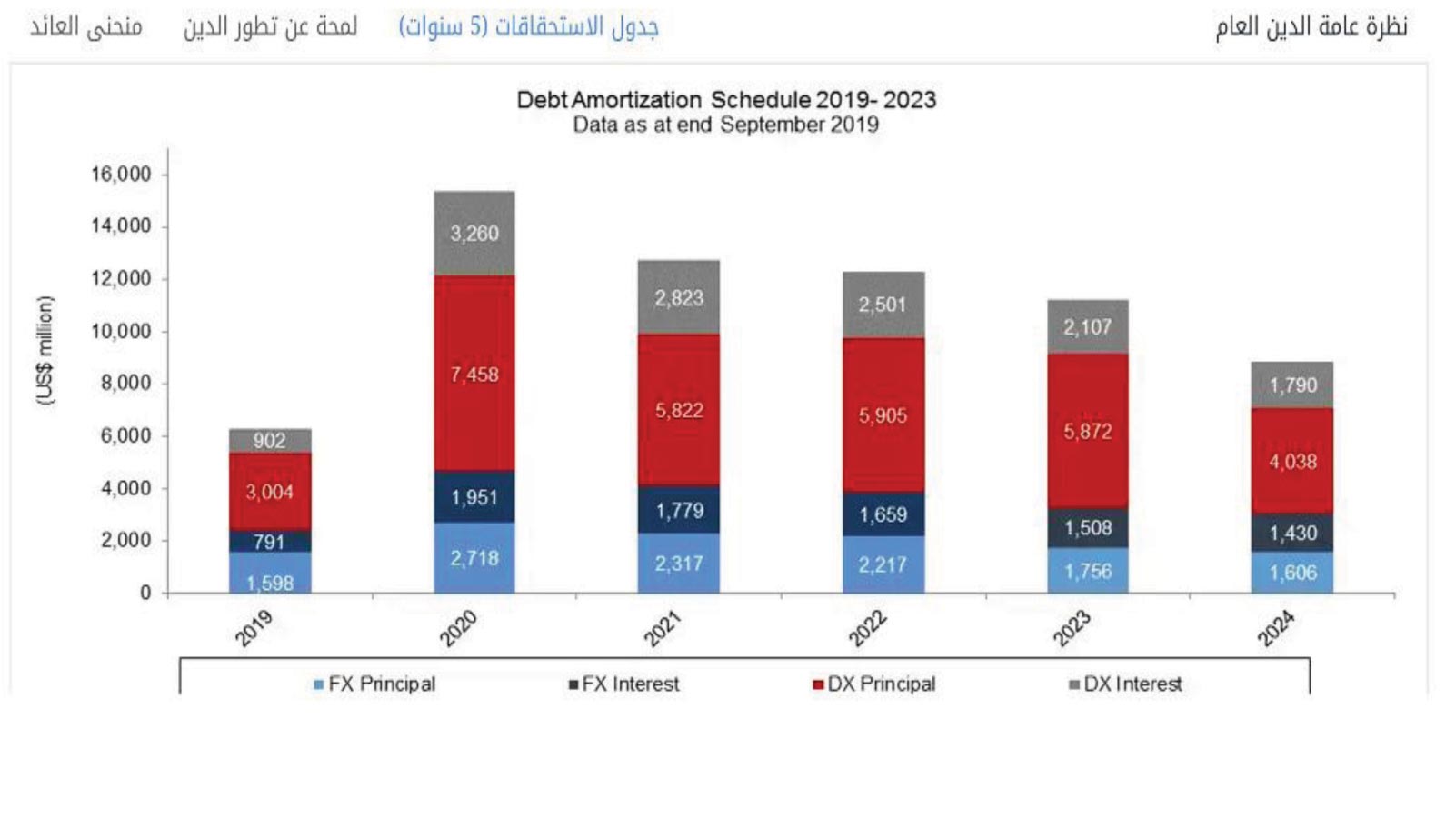

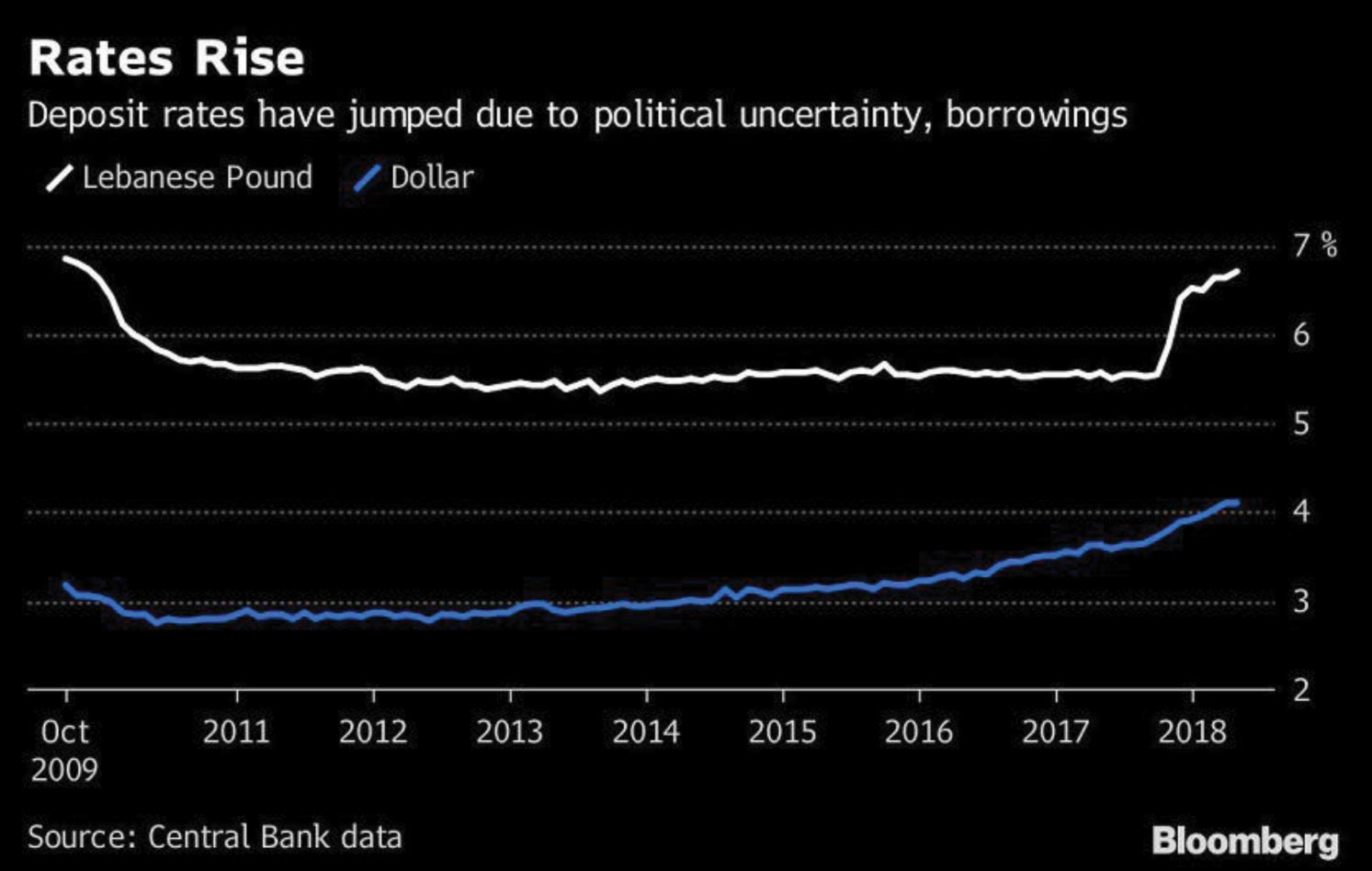

[18]. Le service de la dette ponctionne chaque année près de 40% du budget, le déficit budgétaire se creuse chaque année davantage appelant à s’endetter davantage dans un processus d’effet boule de neige d’accroissement annuel de la dette publique. Les taux d’intérêt connaissent une augmentation croissante augmentant plus le service de la dette et contraignant la croissance économique qui est déjà presque nulle.

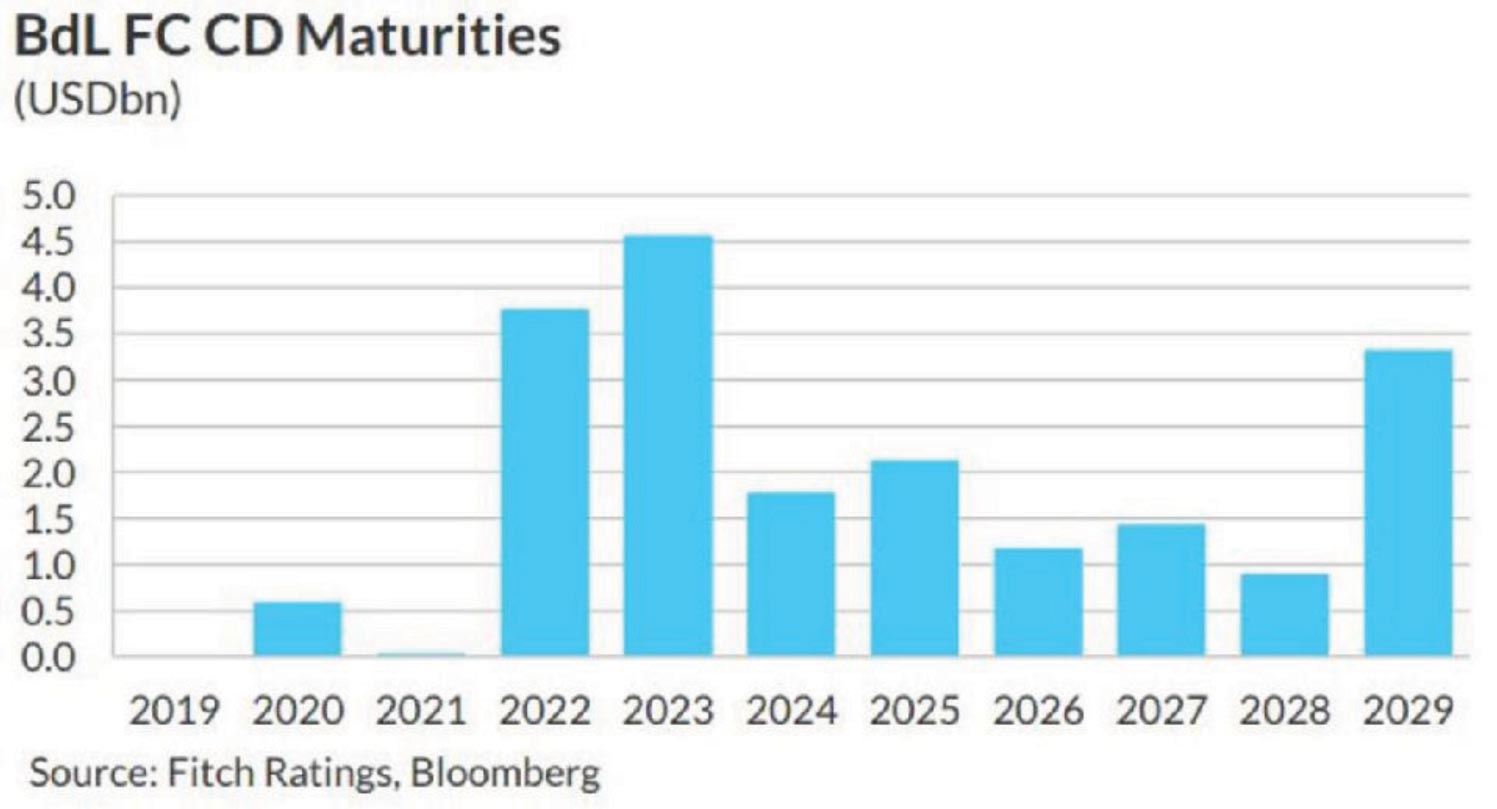

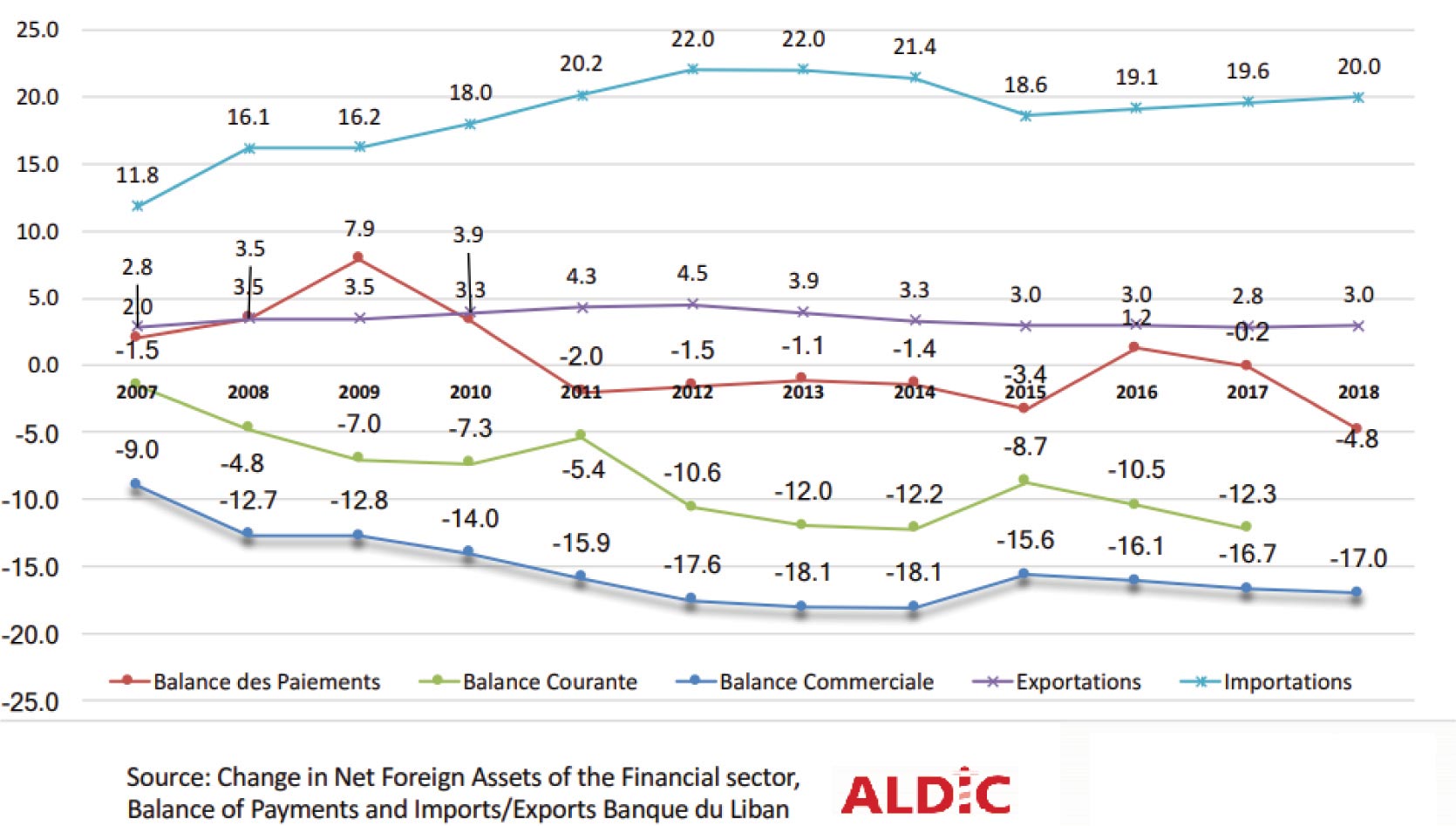

La quasi-totalité de cette dette est détenue par le système bancaire libanais (BDL et banques commerciales) à travers la souscription ou l'achat d'obligations d'État en livres libanaises ou en dollars (appelées eurobonds) ou indirectement à travers l'achat de certificats de dépôt émis par la BDL qui s’avère à son tour le principal souscripteur en Bons du Trésor. Le Liban subit aussi depuis quelques années un ralentissement des flux de capitaux entrants, une détérioration inquiétante de sa balance de paiement, une baisse des réserves de change qui devraient constituer la principale marge de manœuvre de la BDL pour utiliser l’instrument d’intervention sur le marché de change pour préserver l’ancrage du taux de change adopté depuis 1997 de la livre libanaise par rapport au dollar américain, des choix qui ont bien été appréciés par les rapports de Fond Monétaire International FMI. Au fait, le rapport du FMI de 2017 précise que le rattachement du taux de change est l’ancrage nominal approprie et que la BDL doit rester prête a augmenter les taux d’intérêt si nécessaire

[19]. Face à cette situation critique et la nécessité d’intervenir pour assurer le financement nécessaire aux meilleurs conditions possibles et des coûts supportables en terme de taux d’intérêt, la BDL orientait ses choix vers les politiques monétaires non conventionnelles et commencent à introduire les ingénieries financières à partir de 2016.

Ainsi, la politique monétaire au Liban est devenue de plus en plus au centre des débats économiques avec l’introduction des nouvelles pratiques d’ingénierie financière dans l’optique principalement d’assurer le financement nécessaire du déficit budgétaire du secteur public et de réduire les coûts du service de la dette publique.

L’évaluation des bilans de l’ingénierie financière nécessite d’étudier un bilan coûts/bénéfices pour les différents acteurs concernes tel développés ci haut (l’Etat, le Trésor Public, la BDL, les banques commerciales, l’économie dans sa globalité). Ce bilan montre une amélioration du bilan de la BDL, une maitrise de la note souveraine jusqu’à la récente dégradation en 2019 de la note du Liban par Moody’s a Caa1 et par Fitch à CCC et une meilleure solvabilité des banques commerciales.

Reste à dire que les PMNC seules ne suffisent pas pour régulariser la situation quelques soient les résultats positifs qu’elles contribuent à assurer. La Banque Centrale est dotée d’un objectif ultime de préserver la stabilité monétaire et ne peut pas remettre en question sa crédibilité et ses capacités de lutte pour la stabilité monétaire pour soutenir de manière continue le Trésor Public a réduire le coût de la dette publique en l’absence d’une politique budgétaire rationnelle et des reformes budgétaires adéquates qui permettent d’améliorer la situation des finances publiques, de réduire les déficits budgétaires et de limiter le recours à l’endettement public continu

Conclusion

En conclusion, nous constatons que les PMNC ont apporté une évolution importante au concept d’indépendance de la Banque Centrale et de crédibilité de la politique monétaire passant de l’exigence d’une autonomie complète vis-à-vis du pouvoir politique et d’indifférence complète à l’égard de ses besoins de financement vers un assouplissement quantitatif et qualitatif et une intégration des possibilités d’achat des titres dette publique. La leçon essentielle des PMNC était de montrer que la crédibilité de la Banque Centrale dans la défense de la stabilité monétaire et la maitrise d’un objectif de faible inflation peut être réalisée sans augmenter l’indépendance de la Banque Centrale et sans interdire strictement la contribution au financement public surtout en cas de difficulté de soutenabilité de la dette et publique.

Toutefois, si les exigences des PMNC sont nombreuses en matière de discipline budgétaire, de soutenabilité des déficits et de recours à l’endettement public, plusieurs limites empêchent la réalisation de ces résultats recherches. Finalement, plusieurs défis font toujours face à la Banque Centrale surtout la possibilité de sortie des PMNC qui influencent les anticipations des agents et de retour aux politiques monétaires traditionnelles oblige l’Etat a limité sa dette publique, ainsi que la nécessité d’une coordination entre les politiques budgétaire et monétaire pour éviter des contractions entre elles couteuses pour l’ensemble de l’économie.

Bibliographie

-Agenor PR et Montiel PJ, «Development in macroeconomics», Princeton new Jersy, Princeton University Press, 1996.

-Alesina A et Summers , Central Bank independence and macro economic: some comparative evidence”, Journal of Money, Credit and Banking, No 2, Vol 25, 1993, p151-162.

-Barro RJ et Gordon DB, «Rules, Discretion and Reputation in a model of Monetary policy», Journal of Monetary Economics, Vol 12, 1983, p 101-121

-Benassy Quere A et Pisami Ferry J, «Indépendance de la Banque Centrale et politique budgétaire», Cepii, Document de travail, No 94 – 02, 1994.

-Berger H DE HAAN J et Eijffinger S C W, «Central Bank independence: an update of theory and evidence», Journal Economic Surveys, Vol 15, 2001, p 3-40

-Blanchard OJ, «Suggestions for a new set of fiscal indicators”, OECD Economics Department, Working Paper, No 79, 1990

-Borio C et Zabai A, «Unconventional monetary policies», an appraisal Manchester Scheel, Vol 78, 2016, p 53-89.

-Charafeddine Raed «Ingénierie Financière de la Banque du Liban», 2017, https://raedcharafeddine.net

-Cukierman A, Webb SB et Neyapti B, «Measuring the independence of Central Banks and its effect on policy outcomes», The World Economic Review, No 3, Vol 6, 1992.

-Cukierman A, «Accountability, credibility, transparency and stabilization policy in eurosystem», in Wyplosz C (ed), EMU and its impact on Europe and the world, Oxford Economic Press, 2002.

-Daufelt S et Landstrom M et Rudholm N, «Are central bank independence reforms necessary for achieving low nd stable inflation?», www.usbe.umu.se/digitalassets/137/137225_cbi_inflation_140128pdf, 2013.

-Diamand DW, «Reputation acquisition in debt markets», Journal of Political Economy, University of Chicago Press, No 4, vol 97, 1989, p 828-862.

-Diane G, «Transparence, responsabilité et légitimité de la BCE», 2009, http://opee.unistra.fr/spip.php?article29

-FMI, Rapport du FMI sur le Liban No17/19-janvier 2017, http://www.imf.org/en/Publications?CR/Issues/2017/01/24?lebanon-2016-Article-IV-Consultation-Press-Release-Staff-Report-and-Statement-by-the-44572, page 4)

-Gambacorta L, Hofmann B et Peersman G, «The effectiveness of unconventional monetary policy at the zero lower bound: a cross country analysis», Journal of Money, Credit and Banking, No 4, Vol 46, 2014, p 615-642.

-Goldstein M et Turner P, «controlling currency mismatches in emerging economies”, Institute for International Economics, avril, 2004.

-Goodfriend M, «The elusive promise of independent central banking», Bank of Japan, Institute for Monetary and Economic Studies, Vol 3, 2012.

-Goodhart C, «Politique Monetaire et Dette Publique», Banque de France, Revue de la Stabilite Financiere, avril, 2012.

-Grilli V, Masciandaro D and Tabellini G,”Political instyitutions and public financial policies in the industrial countries”, Economic Policy, No 13, Vol 6, 1991.

-Eichengreen B et Hausmann R, «Exchange rate and financial fragility», NBER, Working Paper, 7418, novembre, 1999.

-Friedman M, «A Framework for monetary stability», Fordham University Press, New York, 1960.

-FMI, «Public debt in emerging markets”, World Economic Outlook, September, 2003.

-FMI, Rapport du FMI sur le Liban No17/19-janvier 2017, http://www.imf.org/en/Publications?CR/Issues/2017/01/24?lebanon-2016-Article-IV-Consultation-Press-Release-Staff-Report-and-Statement-by-the-44572, page 4).

-Kanga D, «Quels sont les enseignements des politiques monétaires non conventionnelles”, Revue Française d’Economie, No 2, Vol 32, 2017.

-Kia A, «The impact of monetary policy transparency on risk and volatility of interest rates: evidence from the United States»,Utah Valley University, Working Paper, No 3-11, 2012, www.uvu.edu/woodbury/docs/working-paper-3-11.pdf

-Kydland FE et Prescott EC, «Rules rather than discretion: the inconsistency of Optimal plans», Journal of Political economy, No 3, vol 85, 1977.

-Laby Agnes, «Crédibilité de la Banque Centrale et soutenabilité de la politique budgétaire», Revue d’Economie Financière, No 119, Vol 3, 2015.

-Leppin M et Nagel J, «Les mesures des politiques monétaires non conventionnels et leur impact sur les marches», Revue d’Economie Financière, No 121,vol 1, 2016.

-Liban, Debt and Debt Markets, A Quarterly bulletin of the Ministry of Finance, issue No 49, quarter 2, 2019.

-L’Oeillet G et Roudot N, «L’indépendance des Banques Centrales a-t-elle limite le recours aux politiques monétaires non conventionnelles hors de la crise économique?», www.crem.univ-rennes1.fr, 2012

-Lucas Jr, «Expectation and the neutrality of money», Journal of Economic Theory, 1972.

-Marouani A, “Les limites des Politiques monétaires accommodantes: comment les dépasser”, https://halshs.archives-ouvertes.fr/halshs-01964283, 2018.

-Matheron J et Mojon B et Sahuc J G, «La crise de la dette souveraine et la politique monétaire», Banque de France, Revue de la Stabilité Financière, No 16 oct, 2012.

-Mourougane A, «Indépendance de la Banque Centrale et politique monétaire: application à la Banque Centrale européenne», Revue Française d’Economie, No 1, Vol 13, 1998.

-Parguez A, «Money creation, employment and economic stability», The monetary theory of umeployment and inflation”, Panoeconomicus, UDC, 336.1/5 (original scientific paper), No 1, 2008, str 39-67.

-Posen A, «When central banks buys bonds independence and the power to say no», 2010, www.bankofengland.co.uk/archive/Documents/historicpubs/speeches/2010/speech436.pdf

-Posen A S, «Why central bank independence does not cause low inflation: There is an institutional fox for policies», in O Brien R ed: Finance and the International economy, The Amex Bank Review Prize essays, 1993.

-Reinhart C et Rogoff K, «Growth in a time of debt», National bureau of Economic Research, Working Paper, No 15639, 2010.

-Reindhart CM, Rogoff KS et Savastano MA, «Debt in tolerance», NBER, Working Paper, 9908, aout, 2003.

-Rogoff K, «The optimal degree of commitment to and intermediate monetary target», Quarterly Journal of Economics, November, 1985.

-Roubini N [2001], «Debt Substainability: how to access whether a country is insolvent», December, 2001, http://pages/starn.nyu.edu/ -nroubini/referen/htm

-Sargent TJ et Wallace N, «Rational expectations and the thery of economic policy», Rational expectations and econometric practice 1, 1981.

-Sargent R et Wallace N, «Some unpleasant monetarist arithmetic», Federal Reserve Bank of Minneapolis Quarterly Review, 1981.

-Shin HS, «Securitization and financial stability», Economic Journal, No 536, vol 119, 2009.

-Shleifer A et Vichny RW, «Asset fire sales and credit easing», American Economic Review, No 2, Vol 100, 2010.

-Taylor JB, «Discretion versus policy rules in practice», Carnegie Rochester Conference, series on public policy, 1993.

-Taylor JB, «Monetary policy rules work and discretion doesn’t: a take of two eras», Journal of Money, Credit and Banking, Vol 44, No 6, 2012.

-Turner P, «Sortir des Politiques Monetaires Non conventionnelles: quels defis», Revue d’Economie Financière, No 113, Vol1, 2014.

-Walsh C, «Optimal contracts for central bankers», American Economic Review, No1, Vol 85, 1995.

-Wouters DH, «Quantitative easing», 2016, a new VoxEU ebook. Vox EU.org.url: http://www.voxeu.org/article/quantitative-easing-new-voxeu-ebooks

[1]- Politique Monetaires non conventionnelles.

[3]- file:///C:/Users/706279/Downloads/BDLMonetaryPolicyAnnualReport_2016%20(1).pdf

[4]- Charafeddine Raed [2017], «Ingénierie Financière de la Banque du Liban», https://raedcharafeddine.net/wp-content/uploads/2015/01/6-4-2017.pdf

رائد شرف الدين، "هندسة مصرف لبنان المالية: رافعة مالية ونقدية وإقتصادية"، مصرف لبنان، نيسان 2017.

[5]- Alesina A et Summers , «Central Bank independence and macro economic: some comparative evidence»,

Journal of Money, Credit and Banking, No 2, Vol 25, 1993, p151-162.

[6]- Grilli V, Masciandaro D and Tabellini G, «Political instyitutions and public financial policies in the industrial countries»,

Economic Policy, No 13, Vol 6, 1991, p 341-392.

[7]- Cukierman A , Webb SB et Neyapti B, «Measuring the independence of Central Banks and its effect on policy outcomes»,

The World Economic Review, No 3, Vol 6, 1992.

[8]- Benassy Quere A et Pisami Ferry J, «Indépendance de la Banque Centrale et politique budgétaire», Cepii, Document de travail, No 94 – 02, 1994.

[9]- Sargent TJ et Wallace N, «Rational expectations and the theory of economic policy»,

Rational expectations and econometric practice 1, 1981, 199-214.

[10]- Rogoff K, «The optimal degree of commitment to and intermediate monetary target»,

Quarterly Journal of Economics, November, 1985, p 1169-1189.

[11]- Walsh C, «Optimal contracts for central bankers»,

American Economic Review, No 1, Vol 85, 1995, p 150-167.

[12]- Rapport annuel de la Banque du Liban 2018.

[13]- KANGA D, «Quels sont les enseignements des Politiques Monétaires Non Conventionnelles»,

Revue Française d’Economie, No 2, Vol 32, 2017, p 3-36.

[14]- Gambacorta L, Hofmann B et Peersman G, «The effectiveness of unconventional monetary policy at the zero lower bound: a cross country analysis»,

Journal of Money, Credit and Banking, No 4, Vol 46, 2014, p 615-642.

[15]- Shleifer A et Vichny RW, «Asset fire sales and credit easing»,

American Economic Review, No 2, Vol 100, 2010, p 46-50.

[16]- Shin HS, «Securitization and financial stability»,

Economic Journal, No 536, vol 119, 2009, p 309-332.

[17]- LEPPIN M et NAGEL J, «Les mesures de politique monetaire non conventionnelles et leur impact sur les marches»,

Revue d’Economie Financiere, No 121, Vol 1, 2016, p 97-110.

[18]- Debt and Debt Markets,

A Quarterly bulletin of the Ministry of Finance, issue No 49, quarter 2, 2019.

[19]- Rapport du FMI sur le Liban No17/19-janvier 2017, http://www.imf.org/en/Publications?CR/Issues/2017/01/24?lebanon-2016-Article-IV-Consultation-Press-Release-Staff-Report-and-Statement-by-the-44572, page 4).