RIZKALLAH Siham (2022), "Lebanon Economic collapse and need for Food Justice" has

been published in "Pax Lumina"

International review of Peace and Reconciliation Network (PRN) - Jesuit

Conference of South Asia (JCSA), issue of September 2022.

RIZKALLAH Siham (2022), "Lebanon Economic collapse and need for Food Justice" has

been published in "Pax Lumina"

International review of Peace and Reconciliation Network (PRN) - Jesuit

Conference of South Asia (JCSA), issue of September 2022.

RIZKALLAH Siham (2022),

« La RSU et le DD au Liban : cas de l’USJ », Communication au Congrès

International de l’Université Abdelmalek

Essaâdi au Maroc, sous le thème : « Ensemble pour une vie

universitaire inclusive et intégrée », dans le cadre des 1ères

Rencontres de la Responsabilité Sociétale de l’Université Marocaine (14 Février

2022)

RIZKALLAH

Siham (2022), « L’indépendance de la Banque

centrale sous contrainte des politiques monétaires non conventionnelles :

les ingénieries financières de la BDL.», papier accepte pour

le 62e

congrès de l'AIELF : 23-25 Mai 2022

RIZKALLAH Siham (2022),

« The

Determinants of Lebanon Economic Collapse », International Webinar for

UNICAF.

RIZKALLAH Siham (2021), Journée de la Recherche à l’USJ, 1 juin 2021, « Les facteurs explicatifs de la crise

de change actuelle au Liban »

هيستيريا الدولرة تنسف الموازنة: مفتاح الحل يبدأ بنظام سعر الصرف!

Tuesday, 20-Sep-2022

منذ عام 2019، شهد لبنان انهياراً متعدد الأوجه ماليا - نقديا -

مصرفيا تحت ضغط دولرة هائلة جزئية غير رسمية مرتفعة جدا بما يتخطى الـ 80 % نسفت

كل تقديرات أرقام الموازنة نظرا للضياع بشأن سعر الصرف الذي يمكن اعتماده

لاحتسابها. دولرة بقيت مرتفعة حتى طيلة الـ22 سنة من تثبيت سعر الصرف على أساس

دولار/ليرة 1507.5. علمياً تثبت كل الأدبيات الإقتصادية والتجارب الدولية أنه في

هكذا أزمة متشعّبة الأوجة لا يمكن مقاربة الموضوع ومباشرة استراتيجية حل إلا بدءا

بالشق النقدي واختيار نظام سعر الصرف المناسب والذي على أساسه يمكن احتساب كل

الأرقام لبقية السياسات الاصلاحية لا سيما منها الموازنة!... ما هي خصوصية الشق

النقدي وسعر الصرف في الأزمات المتعدددة الأوجه؟ ما هي الخيارات الممكنة في حال

الدولرة الجزئية المرتفعة بعد سقوط نظام ربط سعر الصرف كما كان حاصلا بين 1997

و2019؟ وأي تقييم لكلفة ونتائج الخيارات المتاحة؟

منذ سقوط نظام سعر الصرف في تشرين الأول 2019، مع تعثّر إمكانية الاستحصال على الدولار على أساس السعر الرسمي المعتمد 1501-1514 وسعر وسطي 1507.5، لا من المصارف ولا من السوق الموازية وتنامي أسعار متفرقة على وقع «هيستيريا الدولرة» الناتجة عن سقوط مريب لثقة المواطنين بالعملة الوطنية والخيارات الاقتصادية ككل وهلع الناس لشراء الدولار والهروب من العملة اللبنانية، لم يعد من الممكن علميا ومنطقيا مقاربة الأزمة المتعددة الأوجه المالية-النقدية-المصرفية إلا بدءا بمقاربة انهيار نظام سعر الصرف وضرورة اختيار البديل.. ولكن للأسف هذا بالظبط ما لم يحصل، بل كان الخيار هو عدم الخيار، أي الهروب الى الأمام بترك عامل الوقت وحركة السوق تفرض وقعها بالاتجاه الذي تطغى فيه العملة الأقوى على العملة الأضعف من دون أن يتحمّل أحد لا مسؤولية إعلان سقوط نظام سعر الصرف السابق ولا مسؤولية الإعلان عن نظام سعر الصرف الأنسب للحالة التي يمر بها لبنان.

في الواقع ، حتى ما قبل حرب

1975-1990 في لبنان، في نهاية عام 1974، كانت الودائع بالعملات الأجنبية (823

مليون دولار أميركي) لم تتجاوز 18 ٪ من إجمالي الكتلة النقدية للبلاد وكانت أقل

بكثير من الأصول بالعملات الأجنبية للنظام المصرفي (2.11 مليار دولار). هذا يعني

أنّ معظم العملات الأجنبية التي كانت تدخل إلى لبنان كانت تتحوّل إلى ليرة

لبنانية، مما ساهم بارتفاع قيمة العملة الوطنية.

منذ اندلاع الحرب الأهلية في عام 1975، بدأت التحويلات من الدولار الأميركي إلى الليرة اللبنانية تتضاءل تدريجاً لينتهي بها الأمر إلى الانعكاس مع بداية عملية الدولرة الجزئية غير الرسمية الناتجة عن الاختيار الحر للقطاع الخاص بعد التدهور للقوة الشرائية للعملة الوطنية وافتقاد الثقة بإمكانية ثباتها خلال الأزمة النقدية في الثمانينات، خاصة مع التضخم الجامح في عام 1987 الذي تلاه انخفاض حاد في قيمة الليرة اللبنانية مقابل الدولار الأميركي، والذي تم الوصول إلى ذروته في عام 1992. ارتفاع دولرة الودائع الذي بلغ ذروته عام 1987 بمعدّل 86 % تراجع قليلاً ولكنه حافظ على معدّل مرتفع جدا لم ينزل عن 67 % في أفضل الفترات (اليوم عاد ليتخطى الـ 80 %). منذ الثمانينات، بدأ الدولار الأميركي يأخذ مكان الليرة اللبنانية بتأمين وظائفها الثلاث: وحدة الحساب، وسيط التبادل والمحافظة على قيمة المدخرات. ارتفع سعر الصرف الذي كان 3 ليرات لبنانية / دولار أميركي قبل الحرب إلى أكثر من 2850 ليرة لبنانية / دولار أميركي نهاية عام 1992.

منذ عام 1993، تخلى لبنان عن نظام

سعر الصرف العائم Free Floating لاعتماد نظام ربط زاحف

لـ Crawling peg 1993 إلى 1997 مما سمح

بتخفيض سعر الصرف تدريجاً حتى تطبيق الربط التقليدي لنظام عملة واحد ملزم Conventional soft peg to one

currency LBP إلى USD بسعر 1501-1514 بمتوسط 1507.5 منذ 1997.

في تشرين الأول 2019 سقط نظام سعر

الصرف القائم على الربط المَرن لليرة اللبنانية بالدولار الأميركي، أي عملياً يعيش

لبنان منذ ثلاث سنوات بدون أي نظام سعر صرف لتفادي الجميع الانغماس بمسؤولية

اختيار النظام البديل في ظل هيستيريا الدولرة الجزئية الشرسة وغير الرسمية التي

تفرض نفسها على وقع فوضى الأسواق وتسحق كل من لا يصل الى يده سوى مدخول بالليرة

اللبنانية، وذلك بدلاً من مواجهة الواقع من قبل السلطات الرسمية المعنية لحماية

المساواة الاجتماعية بين المواطنين وحقّهم ببدل أتعاب ومداخيل بنفس العملة التي

يتكبّدون فيها تدريجا كل المصاريف، لا سيما منهم العاملين في القطاع العام الذين

أصبحوا عملياً على هامش النظام الاقتصادي-الاجتماعي ككل. السبب هو الخطأ الفادح

التي تتم فيه مقاربة الأزمة من كل الزوايا إلا الزاوية التي يفترض البدء بها، أي

اعتماد نظام سعر صرف جديد قبل التطرق لبقية نواحي الأزمة وحتى الموازنة التي

يستحيل تقديمها بأرقام حقيقية قبل بَت نظام سعر الصرف والخيار النقدي للبلاد بما

يتناسب مع دولرة تتخطى نسبة 80 %.

بعد سقوط نظام الربط المَرن لسعر

الصرف ونفاد الاحتياطي بالعملات الأجنبية الذي كان المصرف المركزي يعتمد عليه

للتدخّل المستمر في سوق القطع، ونظراً لاستحالة اعتماد نظام سعر الصرف العائم في

اقتصاد مدولر بمعدلات مرتفعة تفوق الـ 80 %، لا يبقى علمياً أمام لبنان سوى خيار

اللجوء الى نظام الربط الصارم لسعر الصرف المتمثّل بالدولرة الشاملة و/أو «مجلس

النقد» الرديف لها.

طبعاً كان يمكن الانتقال التدريجي

إلى نظام أكثر مرونة ومُتماهٍ مع مؤشرات ميزان المدفوعات، وطبعًا بأقل كلفة من

العجز الفجائي عن التدخّل وترك الساحة للسوق الموازي، لا سيما منذ بدء تسجيل تراكم

عجوزات ميزان المدفوعات منذ العام 2011. إستنادا الى نموذج الأكوادور الأقرب الى

عناصر الأزمة في لبنان مع الانتقال من الدولرة الجزئية المرتفعة نحو الدولرة

الشاملة، تبيّن أن الشرط الاساسي لنجاح عملية الانتقال الى «الدولرة الشاملة»

يتطلّب أولاً امتلاك المصرف المركزي لـ احتياطي بالعملات الأجنبية بالدولار

الأميركي يكفي لتغطية التزاماته تجاه القطاع الخاص، أي بشكل أساسي «القاعدة

النقدية» monetaire base الأوراق النقدية

المطبوعة من المصرف المركزي بالعملة الوطنية + احتياطي المصارف لدى المصرف

المركزي، أي عمليا من الضروري احترام القاعدة التالية:

أولاً: اعتماد سعر صرف تتم على

أساسه عملية التحويل.

ثانياً: التأكّد من توفّر

الاحتياطي المطلوب لعملية استبدال، أي أن يرتفع سعر الصرف حتّى القاعدة النقدية

بالعملة الأجنبية أو امكانية استدانة المبلغ الناقص وإلا ترك العملة الوطنية تنخفض

الى المستوى الذي يسمح للمصرف المركزي بتغطية القاعدة النقدية بما يتوفّر لديه من

عملات أجنبية.

ثالثاً: تحويل الموجودات والأصول

في الجهاز المصرفي الى العملة الأجنبية وفق سعر الصرف المعتمد بلحظة التحّول الى

الدولرة الشاملة...

بالنسبة للسلطات الرسمية، الدولرة

الشاملة تعني أن يكون النقد الصادر عن المصرف المركزي قابلاً للاستبدال بالعملة

الأجنبية ورقياً... ما يستدعي أن يبيع المصرف المركزي من احتياطاته العملة

الأجنبية الى المصرف المركزي الفيدرالي الأميركي ليحصل مقابلها على الدولار الورقي

ليتمّ تداوله في السوق بدلاً من العملة الوطنية.

مع الاشارة الى أنّ تحويل

الموجودات والأصول في الجهاز المصرفي من العملة الوطنية الى الدولار الأميركي يعني

فقط استبدال الودائع المصرفية الموجودة في حسابات المصارف الى الدولار الأميركي

على أساس سعر الصرف الذي يتم اعتماده لإجراء الدولرة الشاملة، مثلاً، ولكن هذا لا

يعني أنه يصبح بإمكان جميع المودعين سحب المبالغ فوراً وبشكل كامل ورقياً بالعملة

الأجنبية، كَون المصرف المركزي المحلي ليس هو من يطبع العملات الورقية الأجنبية

إنما هو يحصل عليها من البنك المركزي الأميركي على أساس كمية من احتياطاته بالعملة

الأجنبية.

أما إزاء «حساسية» البعض حيال

اعتماد الدولرة الشاملة، على الرغم من أن الاقتصاد اللبناني بات مدولراً بأكثر من

80 % أي أن ما يعرف بـ»السيادة النقدية» لم يعد يتخطى حدود الـ20 %، ثمة خيار رديف

للدولرة الشاملة وهو «مجلس النقد» الذي يتفادى اعتماد «الدولار الأميركي» رسمياً

بحد ذاته كلياً بدلاً من الليرة اللبنانية، بل اعتماد إسم عملة آخر (الليرة أو إسم

جديد) يحظى بتغطية الاحتياطي الموجود بالدولار الأميركي.

يبرز اقتراح إنشاء «مجلس النقد» Currency Board/Caisse d’Emission وتنص هذه القاعدة على

أن القاعدة النقدية - المكونة من الودائع التي تحتفظ بها المصارف والأوراق النقدية

الصادرة عن مجلس النقد - يجب تغطيتها بالكامل وهامشياً بالعملة الاحتياطية. تؤسس

قاعدة الاحتياطيات 100 ٪ عدم مرونة فعليًا للعملة الأساسية ومن المفترض أن تثبت

مصداقية السلطات النقدية بشكل دائم وعدم قابلية نقض سعر الصرف. على مستوى الأدوات،

فإن مجلس النقد وحده يضمن قابلية التحويل على قدم المساواة (مثلاً بمعدل واحد إلى

واحد) لإصداراته بالعملة الاحتياطية، وبالتالي يشكل احتياطيًا واحدًا.

عملياً، يغطي مجلس النقد الليرة

اللبنانية بنسبة 100 % بالاحتياطي الأجنبي (العملات الأجنبية أو احتياطي الذهب)،

فيعيد الثقة المفقودة بالليرة لأنه يضمن القدرة على تحويلها من دون قيود، ما يجذب

المستثمرين الأجانب ويزيد من إيرادات الدولة. والأهم في هذا الخيار هو أنه يقيّد

المصرف المركزي فيمنعه تحديداً من طباعة العملة الوطنية بشكل إستنسابي من تمويل

الحكومة Discretionnaire، ما من شأنه أن يُرغم

الدولة على القيام بالإصلاحات المالية نظراً لتوقف إمكانية تحميل السياسة النقدية

تبعات عجزها المالي وتحميل النظام المصرفي مدّها بالسيولة، أكان ذلك بالتسليفات

المباشرة أو عبر شراء سندات خزينتها بشكل متواصل من دون ضوابط كما حصل.

هذه هي القراءة العلمية للخيارات

البديلة لنظام سعر الصرف الذي سقط منذ ثلاث سنوات ولا زلنا ننتظر البديل. البديل

العلمي لا يمكن أن يكون سوى «نظام سعر الصرف الصارم». فهل يتم إقرار إنشاء «مجلس

النقد» أو يُترَك السوق ليفرض الدولرة الشاملة التي تشق طريقها في لبنان بشكل

تلقائي من قبل القطاع الخاص... هل ستحصل في حالة الفوضى أو تكون منظّمة ورسمية بما

يحد من ضبابية توقّعات العملاء الاقتصاديين؟ هل تحمل السلطات الرسمية مسؤولياتها

في هكذا خيار مصيري أم تترك الأمور على عاتق ومسؤولية المصرف المركزي اللاعب

الوحيد على الساحة؟

الكابيتال كونترول و"الثالوث المستحيل" في لبنان! إجراء ظرفي بدون خطة بنيوية...

Monday, 29-Aug-2022

على

الرغم من أنّ تنظيم حركة الرساميل كان يفترض أن تحصل فور انفجار الأزمة

المالية-النقدية-المصرفية في لبنان كما هي الحال في البلدان التي شهدت وجهاً من

تعدد أوجه الأزمة اللبنانية، الّا أنّ تمادي الفوضى لا يلغي ضرورة التنظيم

والمساواة ولو بعد حين. اليوم لم يعد من مفرّ لتقديم رؤيا موحّدة لضبط التعامل بين

المصارف والمتعاملين معها في الداخل والخارج، لا سيما لتأمين ما يمكن أن يتبقّى من

مساواة في المعاملات المصرفية من جهة، ولإقناع المجتمع الدولي بالنية بوقف الفوضى

والاستنسابية وجدّية القرار، بالسعي لانتظام الخطوات للخروج من الأزمة واستعادة

الثقة، بدءاً من تنظيم التعامل مع حركة الرساميل. فماذا يعني أساساً تنظيم حركة

الرساميل في علم الاقتصاد لبلد صغير نامٍ منفتح كما هي حال لبنان؟ وكيف يمكن

ترجمته من خلال ما يُعرَف بـ"الثالوث المستحيل" في علم الإقتصاد؟ وما هي

أبرز الهواجس إزاء الصيغة المقترحة لقانون "الكابيتال كونترول" في

لبنان؟

من أبرز الأدبيات الإقتصادية حول حرية حركة الرساميل هو ما طرحه

ستانلي فيشر Stanley Fisher، النائب الأول

للمدير العام لصندوق النقد الدولي (IMF) حينها، منذ ما يقارب عقدين من الزمن. على الرغم من إدراكه لمخاطر

حرية حركة رأس المال، أثبت بأن الحل لا يتمثّل في الحفاظ على الضوابط على حركة رأس

المال، بل بإجراء الإصلاحات اللازمة للتخفيف من هذه المخاطر.

هذا النقاش حصل حين كان صندوق النقد الدولي يسعى بنشاط إلى تكريس

تحرير حساب الرساميل في أنظمته الأساسية. لكن الأزمات المالية تلتها بعد ذلك في

العالم، في آسيا والبرازيل والأرجنتين وروسيا وتركيا وأخيراً في أوروبا والولايات

المتحدة. في عام 2010، نشر مذكرة تقرّ بأن ضوابط رأس المال كانت جزءًا من ترسانة

أدوات السياسة التي تهدف إلى مكافحة عدم الاستقرار المالي.

ومع ذلك، فإن الرأي السائد، سواء في صندوق النقد الدولي أو في

البلدان المتقدمة ، هو أن ضوابط رأس المال يجب أن تكون أداة الملاذ الأخير -

لاستخدامها فقط عندما يتم استنفاد السياسات المالية وسياسات الاقتصاد الكلي. تظل

حرية حركة رأس المال هي الهدف النهائي، حتى لو استغرقت وقتًا لتحقيقها في بعض

البلدان.

لكن هذا الموقف به مشكلتان. الأول، كما أشار مؤيدو حرية حركة رأس

المال مرارًا وتكرارًا، أن البلدان يجب أن تَفي بقائمة طويلة من الشروط المسبقة

قبل أن تتمكن من الاستفادة من العولمة المالية. وتشمل هذه الشروط حماية حقوق

الملكية، والإنفاذ السليم للعقود ، والقضاء على الفساد، وتحسين المعلومات المالية

والشفافية، وممارسات إدارة الشركات السليمة، والاستقرار المالي والسياسة النقدية

السليمة، والقدرة على تحمل الديون، وأسعار الصرف التي يحددها السوق ، والتنظيم

المالي رفيع المستوى والإشراف الاحتياطي. بمعنى آخر، تتطلب السياسة التي تهدف إلى

تعزيز النمو في الدول النامية وجود مؤسسات في الدول المتقدمة قبل أن تصبح نافذة

المفعول.

المسألة الثانية هي احتمال أن تضرّ تدفقات رأس المال بالنمو، حتى

أنها تتجاهل المخاوف بشأن الهشاشة المالية. يفترض أنصار حرية حركة رأس المال أن

الاقتصادات الفقيرة تقدّم العديد من فرص الاستثمار المربحة التي لا يتم استغلالها

بسبب نقص الأموال للاستثمار. من هنا، يدعون هذه البلدان الى السماح بتدفق

الرساميل، وسوف ينطلق الاستثمار والنمو.

لكن العديد من البلدان النامية يعوقها نقص الطلب على الاستثمار،

وليس نقص المدخرات المحلية. العائد الاجتماعي على الاستثمار مرتفع، لكن عائدات

القطاع الخاص منخفضة بسبب العوامل الخارجية أو الضرائب المرتفعة أو المؤسسات

الضعيفة أو عدة عوامل أخرى.

في سياق حركة العملات الأجنبية والسياسات النقدية والمالية

المستقلة، يمثّل تدفق رأس المال المستمر تحدياً ثلاثي الأبعاد لبلد صغير:

أولاً، خطر أزمة ميزان المدفوعات عندما ترتفع نسبة الدين الخارجي

بالنسبة للاقتصاد الوطني.

ثانياً، خطر أزمة السيولة وأزمة سعر الصرف عند تزايد الدين

بالعملات الأجنبية قصير الأجل نسبة إلى الأصول الأجنبية السائلة.

ثالثاً، خطر حدوث أزمة مصرفية محلية عندما يتعلق الأمر بالمصارف

المحلية التي اقترضت بالعملات الأجنبية للإقراض بالعملات المحلية أو القبول

باستعادة القروض بالعملة المحلية، بعد منحتها بالعملات الأجنبية (مثلما يحصل اليوم

في لبنان في الفوضى الحاصلة) مما يؤثر على ملاءة المصارف المحلية ويتسبّب بانهيار

سعر الصرف.

في الواقع، يمكن أن تهيمن تدفقات رأس المال الداخلة والخارجة في

المدى القصير على سعر الصرف: إذا كان الأخير ثابتاً، فإنّ الدولة تخاطر بنفاد

الاحتياطيات بالعملات الأجنبية، كما حصل تماماً من قِبل مصرف لبنان في إطار تنفيذه

لخيار التمسّك بالمحافظة على سعر الصرف الرسمي حتى بعد استنزاف الاحتياطي بالعملات

الأجنبية، لا سيما مع سياسة دعم استيراد المنتجات التي اختارتها السلطات الرسمية

في السنتين الأخيرتين بعد انفجار الأزمة، وطيلة سنوات قبل ذلك، من خلال الضغط على

تحقيق "ثالوث مستحيل" في علم الإقتصاد، وهو محاولة الاحتفاظ بتثبيت سعر

صرف الليرة في ظلّ نظام حرية انتقال الرساميل والسعي لتطبيق "إستقلالية المصرف

المركزي" وفق قانون النقد والتسليف، وهو ما كان مستحيلاً بوجود العاملين

السابق ذكرهما في الوقت عينه.

فالمعروف أنّه في ظلّ حرية حركة الرساميل التي كان يضمنها نظام

الاقتصاد الحر المنفتح في لبنان، من الضروري الاختيار بين التضحية بثبات سعر الصرف

والإبقاء على مرونته، لترك هامش تحرّك للمصرف المركزي لاعتماد الاستقلالية في

تحديد وتنفيذ سياسته النقدية الهادفة الى المحافظة على القدرة الشرائية للعملة

الوطنية ومكافحة التضخّم وإدارة السيولة في السوق، أو القيام بالعكس تماماً، أي

التضحية باسقلالية المصرف المركزي عبر توجيه خياراته للحفاظ على تثبيت سعر الصرف

عبر ربط سعر صرف العملة الوطنية بالعملة الأجنبية الأكثر تداولاً واستقراراً

وتعاملاً دولياً وهي الدولار الأميركي، خصوصاً بعد اعتماده كعملة ثانية إلى جانب

الليرة اللبنانية منذ الأزمة النقدية التي عرفها لبنان في الثمانينات، والتي أطلق

على أثرها مسار دولرة مرتفعة غير رسمية ولكنها "مفروضة" من قِبل القطاع

الخاص كأمر واقع منذ ذلك الحين، بغرض الهروب من خطر تقلّبات سعر الصرف وافتقاد

العملة الوطنية لمهامها الأساسية في الثمانينات كأداة تسعير وتسديد للعمليات

الشرائية الكبرى والمحافظة على القدرة الشرائية على المدى البعيد وصعوبة استعادة

الثقة منذ ذلك الحين، على الرغم من جهود وكلفة تثبيت سعر الصرف على مدى 22 عاماً.

علماً أنّه الخيار الأكثر فعالية لتحقيق الاستقرار النقدي في ظل اقتصاد مدولر كما

هي الحال في لبنان، حيث لا نفع من الاكتفاء بإدارة السيولة بالليرة اللبنانية

طالما الحصة الأكبر من السيولة المتداولة في السوق هي بالدولار الأميركي.

إلّا أنّ التحسينات التي كانت ممكنة ومطلوبة كانت تكمن في معدّل

سعر الصرف المناسب لعملية الربط بين العملتين وفق تطوّر المؤشرات

الماكرو-إقتصادية، خصوصاً منها ميزان المدفوعات، الذي يُظهّر رصيد دخول وخروج

العملات الأجنبية لمختلف الأسباب بين لبنان والخارج، فضلاً عن سعر هامش تحرّك سعر

الصرف ومرونة تدخّل المصرف المركزي في المحافظة عليه، بما يُبقيه ضمن مستوى مقبول

من دون استنزاف كبير متواصل للاحتياطي بالعملات الأجنبية.

إنّ تدفق رأس المال، عن طريق خلق طلب زائد على النقد الوطني، يؤدي

تلقائياً إلى ارتفاع قيمة العملة الوطنية، ما لم يخزّن البنك المركزي جميع

التدفقات الواردة في احتياطياته بالعملات الأجنبية. لبعض الوقت، إنّ المبالغة في

تقييم العملة تحافظ على أسعار السلع المستوردة منخفضة، بينما في ارتفاع الأسعار

يتمّ تعويض سلع التصدير من الاستثمارات الممولة من القروض الخارجية.

قبل زيادة إنتاجية البلاد وقدرتها على التصدير واستقطاب الاستثمار

والتوظيفات الخارجية، غالباً ما يظهر سعر الصرف مبالغاً فيه، تماماً كما شهده لبنان،

لا سيما مع تراكم عجوزات ميزان المدفوعات منذ العام 2011 في لبنان، باستثناء سنوات

الهندسات المالية عامي 2016 و2017 التي استقطبت بعض الرساميل من الخارج لشراء

الأوروبوند وشهادات إيداع المصرف المركزي بالعملات الأجنبية أي لإقراض القطاع

العام (بين خزينة الدولة ومصرفها المركزي). الأمر الذي يؤدي تلقائياً الى ارتفاع

الدين الخارجي الصافي بالعملات الأجنبية بالنسبة للاقتصاد المحلي (الناتج المحلي

الإجمالي).

وبالتالي، إنّ لحظة حدوث أي خطأ في السياسات، والتوجّه المفرط لرأس

المال المقترض نحو السلع غير القابلة للتداول، والمبالغة في التقييم المفرط للعملة

والعجز الكبير في الحساب الجاري، في سياق ضعف في الاحتياطيات بالنسبة للديون

الخارجية قصيرة الأجل، لا بدّ أن يُترجم ذلك بخطر إثارة أزمة ثقة في البلاد، وخروج

جماعي مفاجئ وهائل للرساميل وانهيار سعر الصرف.

كما أنّ المصطلح العام للأزمة المالية يجمع هذه الأنواع الثلاثة

للأزمات: أزمة ميزان المدفوعات، وأزمة السيولة ومعدل سعر صرف العملة، والأزمة

المصرفية المحلية.

من هنا، ولتجنّب الأزمات المالية والنقدية، فإنّ حرية التنقّل

الدولي المجاني لرأس المال تتطلب نظرياً ظروف استقرار مماثلة لتلك الموجودة داخل

البلدان التي تعتمدها.

أما أبرز الهواجس التي يعكسها العملاء الاقتصاديون اليوم إزاء

مشروع قانون "تنظيم وضع ضوابط استثنائية ومؤقتة على بعض العمليات والخدمات

المصرفية"، فهو أنه لا يأتي من ضمن خطة استراتيجية متكاملة، في الوقت الذي

يفترض أن يكون ضبط حركة الرساميل مجرد إجراء ظرفي ضمن خطة نهوض بنيوية للاقتصاد.

وإن كان القرار هو ضبط السيولة المتبقية بالعملات الأجنبية، فمن الملحّ وضع خطة

استراتيجية من جهة أولى لشرح سُبل ترشيد استعمال السيولة المتبقية بالدولار

الأميركي، ومن جهة ثانية لكيفية تأمين استمرارية استيراد المواد الضرورية من

الخارج مما يتطلّب جردة دقيقة وشفافة لحسابات مصرف لبنان وتقييم للحاجات الأساسية

من قبل الوزارات المعنية. وتوفّر هذه الخطة الإطار الصحيح الذي يبنى على أساسه

مشروع قانون القيود المالية ويتم تضمينه في الأسباب الموجبة للقانون. ومن جهة

ثالثة اتخاذ القرار بشأن نظام القطع حيث لم يعد من مفر من اللجوء الى نظام الربط

الصارم Hard Peg لليرة اللبنانية وسط

الارتفاع الهائل لمعدّل الدولرة الذي لا يسمح بالإبقاء على نظام الربط المرن

الحالي ولا باللجوء الى النظام الحر العائم، فلا يبقى سوى مجلس النقد/الدولرة

الشاملة. وهذا يتطلّب اعتماد سعر صرف يتم على أساسه الذهاب الى الربط الصارم مما

يحتاج أيضا كمية معيّنة من الاحتياطي بالعملات الأجنبية...

يبقى القول ان الاجراءات الظرفية لا يمكن تنفيذها بمعزل عن الرؤيا

البنيوية التي تتطلّب بدورها جردة دقيقة وشفافة لحسابات مصرف لبنان وتقييم للحاجات

الأساسية من قبل الادارات العامة المولجة. من لا ينظر لبعيد يخاطر بالوقوع مجددا

عن قريب، بل يخاطر في إمكانية النهوض عما قريب...

السياسة النقدية والسيادة اللبنانية: هل الدولرة الشاملة بعد الفوضى الشاملة؟

Wednesday, 03-Aug-2022

أصعب ما تشهده السياسة النقدية في لبنان يكمن في ثلاثية الضغوط التي تسببّت منذ سنوات وتحديدًا بشكل متفاقم منذ العام 2011، بتكبيل المصرف المركزي وتضييق هامش القرار فيه بين انهيار السياسة المالية للحكومات المتعاقبة وغياب إقرار الموازنات، وخصوصاً قطع الحسابات واللجوء للتمويل المباشر من مصرف لبنان حتى اليوم، والتمسّك بنظام سعر الصرف المبني على ربط الليرة اللبنانية بالدولار الأميركي بنفس المستوى، أيًا يكن وضع ميزان المدفوعات، واستمرار الاستيراد على أساسه لسنوات، واستمرار تقديم سلفات خزينة خصوصاً منها للكهرباء على أساسه... فضلًا عن ضغط الدولرة الجزئية التي تحكم المصرف المركزي بتثبيت سعر الصرف نظرًا للتداول بالعملتين في الأسواق... اليوم بعد سقوط نظام ربط سعر الصرف من الطبيعي أن يعتقد البعض أنّ البديل هو تحرير سعر الصرف. إلّا أنّ هذا الخيار مستحيل في ظل ارتفاع الدولرة الجزئية التي تتطوّر لتصبح رسميًا.. فكانت ردة فعل السوق فرض الدولرة كأمر واقع ولو بشكل فوضوي بغياب القرار الرسمي...ما هي أبرز التحدّيات لاتخاذ القرار وإشكالية السيادة في السياسة النقدية؟ وكيف الهروب عبر ترك الدولرة الشاملة تتحقق كأمر واقع؟

من الملفت في الأدبيات الاقتصادية الحديثة التي تناولت لبنان، مقالة علمية للاقتصادي المتخصّص بالدولرة، لا سيما في البلدان النامية، جان فرنسوا بونسوJean Francois Ponsot (2019)، الذي صنّف لبنان للمرة الأولى في سلسلة مقالاته، ضمن خانة البلدان التي تتسّم بالدولرة الرسمية ولو الجزئية... فيما أكثرية القراءات تتجّه اليوم لاعتبار لبنان على طريق الدولرة غير الرسمية، والتي قد تصبح شاملة، بعد تزايد نسبتها في الأسواق والقطاعات يومًا بعد يوم، وتقبّل لا بل المطالبة بسيطرة الدولار في السوق، إن من حيث التسعير أو التداول والدفع، فضلًا عن عملة الإدخار...

سياسيًا، في لبنان وفي بعض البلدان النامية التي شهدت ميلًا نحو الدولرة تدريجيًا، يشكّل هاجس «السيادة الاقتصادية» لدى السلطات الرسمية نوعًا من الـ Tabou في اتخاذ القرار رسميا بشأن الدولرة كـ»نظام الربط الصارم» لسعر صرف العملة الوطنية، بعد الوصول إلى لحظة اللارجوع في افتقاد الثقة بالسياسات الاقتصادية التي تعكسها قيمة العملة الوطنية.. وذلك بعد سقوط حتى نظام التثبيت، من خلال نظام الربط المرن للعملة الوطنية بعملة أجنبية دولية مثل الدولار، في ظل دولرة جزئية ناتجة من تجربة تضخّم مفرط وانهيار سعر الصرف...

سياسيًا، صحيح أنّ العملة الوطنية الخاصة بكل بلد لها رمزية ودلالة على استقلال وسيادة اقتصادية، مثلها مثل وجود علم ونشيد وطني للبلد المعني... إلّا أنّ الأدبيات العملية وتجارب البلدان، أظهرت أنّ الدولرة الشاملة ما هي إلّا نظام ربط صارم Hard Peg يتمّ الوصول إليه كأمر واقع، بعد صعوبة تأمين الاستقرار النقدي، حتى عبر الربط المرن Soft Peg في ظل دولرة جزئية وانعدام الثقة لدى العملاء الاقتصاديين... وبالتالي، على الرغم من صعوبة اتخاذ القرار باعتماد «عملة أجنبية» رسميًا إلى جانب أو ربما مكان العملة الوطنية، إلّا أنّ «غياب القرار» لا يلغي واقع أنّ العملة الجيّدة تطغى على العملة الضعيفة» عند تواجدها في نفس السوق La bonne monnaie chasse la mauvaise monnaie

المصدر: Ponsot, J. F. (2019). Économie politique de la dollarisation. Mondes en développement, 188(4), 51-68.

السلطات الرسمية تعرف تمامًا أنّه في ظل دولرة جزئية مرتفعة لا يمكن اللجوء إلى تحرير سعر الصرف واعتماد «النظام العائم» لسعر الصرف، لأنّ كل الأدبيات الاقتصادية والتجارب الدولية أثبتت أنّ هكذا خيار هو الأخطر على اقتصاد البلد المعني، حيث السوق يتّسم فقط بالطلب على الدولار دون أي طلب على العملة الوطنية.. مما يجعل من المستحيل توقّع مستوى التوازن في تلاقي العرض والطلب لتحديد سعر صرف حقيقي مقبول في السوق، يضمن صمود العملة الوطنية...

وقد أظهرت مجمل الدراسات حول الدولرة منذ السبعينات والثمانينات، أنّ الدولرة في الاقتصادات النامية ترافقت مع عملية تفكّك نقدي، كان التضخم المفرط هو الشكل الأكثر شيوعاً. وتميل التحليلات الأخيرة إلى التركيز على قضية الدولرة الشاملة، والتي لا يتمّ تفسيرها على أنّها تمحو المخاوف المتعلقة بالتضخم المفرط وفوضى التسعير والتداول في الأسواق... وتتعارض الدولرة بحكم الواقع، أو غير الرسمية، مع الدولرة القانونية أو الرسمية.. إذ تتوافق الدولرة الواقعية مع الوضع الذي يستخدم فيه العملاء الاقتصاديون العملة الأجنبية، على الرغم من عدم وجود غطاء قانوني. إنّه خيار عفوي يأتي من اختيار القطاع الخاص.

فيما تتميّز الدولرة الرسمية بحكم القانون، مع الوضع الذي يتمّ فيه الاعتراف رسميًا باستخدام العملات الأجنبية من قِبل السلطات.. إنّها دولرة مؤسسية تعكس اختيار السلطات العامة. ولكن يُلاحظ عادة، أنّ معظم التحليلات لا تحترم هذا التمييز. هناك اتجاه يتمّ الخلط فيه عموماً بين الدولرة الجزئية والدولرة الواقعية والدولرة الكاملة مع الدولرة الرسمية.

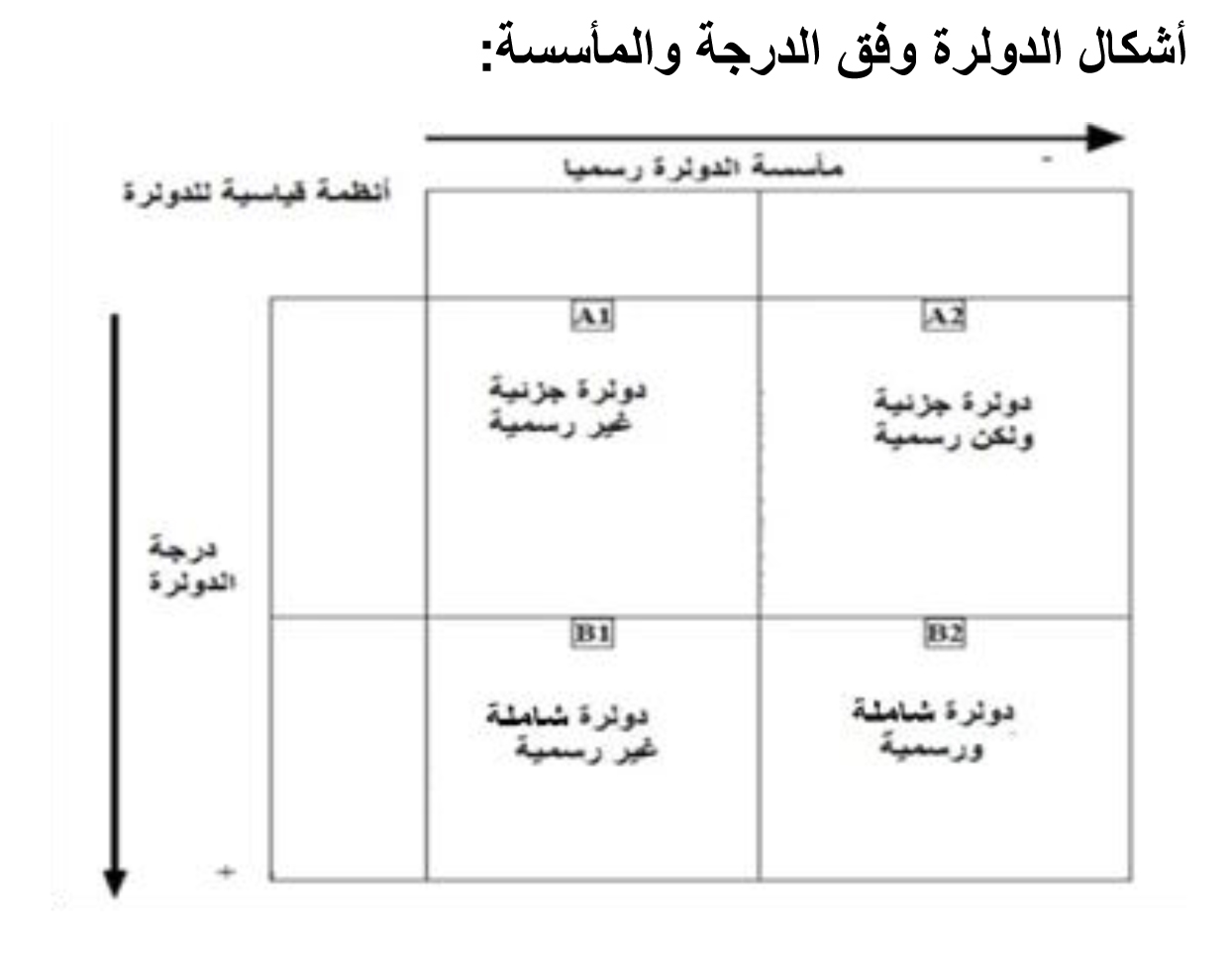

وهناك نوعان من الدولرة الرسمية يمكن تحديدهما من جانب واحد، عن طريق استبدال عملة وطنية بعملة أجنبية بحتة. وببساطة من خلال منح هذه الأخيرة سلطة تحرير غير محدودة في كل أنحاء البلاد، أو اختفاء العملة المحلية أو اختزالها بأدوار محدّدة (دفع الضرائب، رواتب القطاع العام، رسوم المعاملات الرسمية...). في تعميق التمييز المزدوج بين: الدولار الجزئي والدولار الكامل من جهة؛ ومن ناحية أخرى، الدولرة بحكم الواقع والدولرة (الرسمية) القانونية، من المهم الإشارة إلى معيارين للتمييز: المعيار الأول، يتعلّق بدرجة تغلغل معدل الدولرة في الممارسات النقدية للبلد المعني، فيما المعيار الثاني يتعلّق بدرجة إضفاء الطابع الرسمي أو المأسسة على دولرة الاقتصاد. ويؤدي الجمع بين معياري التمايز إلى أربعة أنظمة قياسية للدولرة.

أما هروب المؤسسات الرسمية من اتخاذ القرار بالدولرة الشاملة تحت راية «السيادة النقدية والاقتصادية» فما هو الّا مسألة وقت بانتظار «الإقرار» بخيار السوق فرض الدولرة الشاملة كأمر واقع، في ظلّ فوضى عارمة بين الأسواق والقطاع والتعامل بين المواطنين وانهيار الاستقرار الاجتماعي نتيجة الهوة وقلة العدالة الاجتماعية التي تنتج من «حرمان» جزء من الموظفين من العملة الصعبة، فيما جزء آخر من المواطنين «يتمتع» بالحصول عليها وفرض التسعير والتداول بها و»تهميش» كل من لا يملكها، أو يملك ما يوازيها وفق سعر السوق الموازي، من إمكانية الحصول على أبسط الأساسيات (بنزين ودواء وتغطية صحية وطبابة وتعليم ولباس.. وحتى غذاء، متى اشتدت الأزمة).

في الوقت عينه، تحقّق الكثير من الشركات والمؤسسات الأجنبية والمحلية مردودًا بالعملة الأجنبية واضحًا في عقودها (من شركات الاستيراد والتصدير والتأمين وإعادة التأمين ومكاتب السفر والشركات العاملة في المطار والمرفأ والمؤسسات المالية الدولية ومكاتبها في لبنان، والمنظمات الدولية ذات الموازنات بالعملات الأجنبية والرواتب بالعملات الأجنبية...)، وهي لا تزال تسدّد الضرائب للدولة اللبنانية بالعملة الوطنية وعلى أساس سعر صرف رسمي.. مع كل ما يشكّل ذلك من خسارة إيرادات محقّة للدولة، كان يمكنها استخدامها لتغطية تكاليفها بالعملة الأجنبية وجزء من رواتب القطاع العام بالعملة الصعبة، لو يتمّ الاعتراف بالدولار الأميركي كعملة رسمية للتسعير والتداول وتسديد الضرائب المحقّة لخزينة الدولة، في أكثر وضع اختناقًا لماليتها وإضرب مفتوح لموظفيها!

علماً أنّ لبنان وقبل الأزمة الحالية وبعد الأزمة النقدية في الثمانينات، يشهد دولرة جزئية مرتفعة لم تتراجع حتى طيلة فترة 22 عامًا من تثبيت سعر الصرف، مما يدلّ إلى صعوبة استعادة الثقة في أكثر الفترات استقرارًا على جميع الصعد، فكيف بالحري اليوم؟ ولذلك تمّ مطلع التسعينات إنشاء غرفة مقاصة للشيكات بالدولار إلى جانب المقاصة للشيكات بالليرة اللبنانية، كما كانت تجري عملية تعبئة الصرافات الآلية بالدولار الأميركي إلى جانب الليرة اللبنانية، لا بل كان يُسمح للمودعين إجراء التحويلات أوتوماتيكيًا بين العملتين وسحب المبلغ المطلوب ورقيًا عبر الصرافات الآلية دون رقيب أو حسيب أو سقوف تحول دون «تنشيف» السوق من «الدولار الورقي» وجعلها مادة سهلة للمضاربة في السوق السوداء في أي «ساعة صفر»...

كل الخيار اليوم محصور بين تنظيم الانتقال التدريجي باتجاه الدولرة الشاملة وفق خارطة طريق (سبق نشرها في صحيفة «الجمهورية» بالذات بتاريخ 11 أيار 2022) مما يوفّر على لبنان ومواطنيه عناء الفوضى، وبين «غياب قرار» وترك الأسواق تفرض الأمر الواقع للإقرار به لاحقاً، بعد صراع اجتماعي لا يمكن تحديد مداه ومخاطره مسبقًا بين الشرائح التي يصلها الدولار، وتلك التي تختنق لافتقاده ويضيق حالها بالوصول لأبسط حقوقها المعيشية اليومية وعلى رأسها حق الطبابة المدولرة كليًا اليوم...

يبقى القول إنّ السياسة النقدية هدفها الأساس تأمين الاستقرار في قيمة العملة الوطنية وقدرتها الشرائية، مما يتطلّب استقلالية المصرف المركزي، لاسيما تجاه السلطة المالية، للتحرّر من مخاطر الضغط عليه لطباعة العملة الوطنية وتمويل عجز الخزينة ومديونيتها.. ولكن، في ظلّ تكبيل السياسة النقدية بالسياسة المالية وتفادي غياب القرار بشأن نظام سعر الصرف، لا يبقى من هامش تحرّك بالأدوات التقليدية لتأمين الاستقرار النقدي.. فهل تكون مسألة وقت فقط للاعتراف رسميًا بالدولرة الشاملة بعد الفوضى الشاملة؟

الدولرة الزاحفة أمر واقع في لبنان... حاجة للثقة وبلورة آليات

Thursday, 30-Jun-2022

في مواجهة فقدان الثقة بالاستقرار النقدي والسياسات الاقتصادية المحلية وخصوصاً بعد مسارات تضخمية حادة وسقوط نظام سعر صرف من دون طرح بدائل في بلد ما، تتجّه غالبية المواطنين والقطاعات والأسواق الى البحث عن الثقة عبر الدولرة، لما تمثّله العملة الأجنبية الدولية من عناصر أمان لحامليها.. وعلى رغم أن للدولرة أبعاداً تتخطّى الإطار الاقتصادي النقدي البحت، إلّا أنّ للشق النقدي التقني أهمية قصوى في تحضير الآليات التقنية لمواكبة خيار كهذا، يفرض نفسه من القطاع الخاص، بغض النظر عن بقية مساره الرسمي أو غير الرسمي.. فما هي أبرز خصائص مسار المضي في الدولرة الواقعية الزاحفة، التي تنقل الاقتصاد من الدولرة الجزئية الى الدولرة الشاملة؟ كيف وصلنا إلى هنا من الحاجة للثقة إلى آليات التطبيق؟

إقتصادياً، يتمّ تصنيف الدولرة على أساس التمييز المزدوج بين «الدولرة الكاملة» و»الدولرة الجزئية» من جهة، و»الدولرة الرسمية بفعل القانون» و»الدولرة غير القانونية الناتجة من خيار حرّ للقطاع الخاص» من جهة أخرى.

الدولرة الجزئية تتميّز بظاهرة «التعدّدية النقدية»، وهي تتعلّق بالاقتصادات، حيث يتمّ تداول العملات الأجنبية جنبًا إلى جنب مع العملة المحلية. وفي هذه الحال يبقى للبلاد مصرف مركزي يطبع العملة الوطنية، فيما السوق يستخدم العملتين في آن معاً، كما هي الحال في لبنان، منذ أن اختار القطاع الخاص اللبناني في الثمانينات اللجوء الى دولرة جزئية ولو بنسبة مرتفعة...

أما خيار اللجوء الى الدولرة، فيكون عادة نتيجة تضخم هائل وانهيار لسعر صرف العملة الوطنية، يُسقطان من العملة الوطنية وظائفها الثلاث الأساسية:

أولاً، كوحدة حساب تسمح بتقييم كل منتج وتسعيره. ثانياً، كوسيط تجاري يسمح بتسديد الفواتير الناتجة من كل عملية تجارية. وثالثاً، كحافظة لقيمة النقد وقدرته الشرائية، ما يسمح بتخزين العملة الوطنية لاستخدام لاحق، وهي الميزة الأكثر عرضة للخسارة بفعل التضخّم من جهة، وتدهور سعر الصرف من جهة أخرى...

وعند افتقاد استقرار القدرة الشرائية للعملة الوطنية يصبح تلقائياً من الصعب الاستمرار في التسعير بها في سوق حرّة، وخصوصاً إذا كان معتمداً في شكل أساسي على الاستيراد، لتأمين حاجاته الاستهلاكية.. وفي المرحلة الثالثة وبغية تفادي تقلّبات سعر الصرف والسجالات حول التسعير وفق معدلاته، يصبح السوق ميالاً تلقائياً إلى تفضيل الدفع بالعملة الأجنبية الأكثر تداولاً واستقراراً، وإجمالاً الدولار الأميركي... بذلك تفقد العملة الوطنية دورها الثلاثي الركائز...

فيما تشير الدولرة الكاملة إلى الاقتصادات التي تتخلّى عن عملتها الوطنية، وبالتالي، لا يعود من مبرّر لوجود مصرف مركزي فيها، يعني لا مرجعية مصرف مركزي للمصارف ولا مموّل أخير، لأنّ البلاد تصبح فاقدة الاستقلالية النقدية وتابعة نقدياً للبلاد التي تستخدم عملتها، فيسود فيها الدولار علامة حصرية للعملة.

وقد أظهر مجمل الدراسات حول الدولرة منذ السبعينات والثمانينات، أنّ الدولرة في الاقتصادات النامية ترافقت مع عملية تفكّك نقدي، كان التضخم المفرط هو الشكل الأكثر شيوعاً. وتميل التحليلات الأخيرة إلى التركيز على قضية الدولرة الكاملة، والتي لا يتمّ تفسيرها على أنّها تمحو المخاوف المتعلقة بالتضخم المفرط.

وتتعارض الدولرة بحكم الواقع، أو غير الرسمية، مع الدولرة القانونية أو الرسمية.. إذ تتوافق الدولرة الواقعية مع الوضع الذي يستخدم فيه العملاء الاقتصاديون العملة الأجنبية، على الرغم من عدم وجود غطاء قانوني. إنّه خيار عفوي يأتي من اختيار القطاع الخاص.

فيما تتميّز الدولرة الرسمية بحكم القانون، مع الوضع الذي يتمّ فيه الاعتراف رسميًا باستخدام العملات الأجنبية من قِبل السلطات.. إنّها دولرة مؤسسية تعكس اختيار السلطات العامة.

ولكن يُلاحظ عادة، أنّ كثيراً من التحليلات لا يحترم هذا التمييز. هناك اتجاه يتمّ الخلط فيه عموماً بين الدولرة الجزئية والدولرة الواقعية والدولرة الكاملة مع الدولرة الرسمية.

من هناك، نصل إلى مجالين متميزين:

- الأول يتعلق بالدولرة الفعلية والجزئية، حيث يتمّ استيعاب هذه الأخيرة في عملية استبدال العملة الوطنية بعملة أجنبية واستخدام الاثنتين معاً في السوق. وهنالك نماذج عدة للاستبدال بأدوات مختلفة. فيما يركّز الثاني على الدولرة الرسمية والكاملة، التي تفتح مجالات واسعة من البحث.

الدولرة غير الرسمية تتوافق مع الدول التي يمتلك سكانها جزءًا كبيرًا من أموالهم بالعملة الأجنبية. وإجمالاً يتبلور ذلك من خلال معدّل دولرة الودائع في شكل أساسي، ولو في اغتياب الامتيازات القانونية للعملة الوطنية. وغالباً ما تتصل هذه الدولرة بارتفاع التضخم. كذلك، فإنّ المشكلات السياسية والحروب الأهلية هي من الأسباب الرئيسية المؤدية إلى الدولرة (لبنان خلال الثمانينات). فإما استبدال الأموال عند استخدام الدولار كوحدة حساب ووسيط في التبادل، أو استبدال الأصول عندما يشكّل الدولار مخزن القيمة.

هناك نوعان من الدولرة الرسمية يمكن تحديدهما من جانب واحد، عن طريق استبدال عملة وطنية بعملة أجنبية بحتة. وببساطة، من خلال منح هذه الأخيرة سلطة تحرير غير محدودة في كل أنحاء البلاد، أو اختفاء العملة المحلية أو اختزالها بأدوار محدّدة (دفع الضرائب، رواتب القطاع العام، رسوم المعاملات الرسمية...) في تعميق التمييز المزدوج بين: الدولار الجزئي والدولار الكامل من جهة؛ ومن ناحية أخرى، الدولرة بحكم الواقع والدولرة (الرسمية) القانونية، من المهم الإشارة إلى معيارين للتمييز:

المعيار الأول، يتعلّق بدرجة تغلغل معدل الدولرة في الممارسات النقدية للبلد المعني. فيما المعيار الثاني يتعلّق بدرجة إضفاء الطابع الرسمي أو المأسسة على دولرة الاقتصاد.

يؤدي الجمع بين معياري التمايز إلى الأربعة أنظمة قياسية للدولرة.

ويُلاحظ وفق آخر تحديث لسيناريوهات تصنيف الدولرة (Ponsot 2019) أنّ الدولرة في لبنان أكثر تشابهًا مع الدولرة الجزئية والقانونية: التي تقابل المربع A2 في الجدول أعلاه. في نظام A2، تأخذ السلطات علماً بالممارسات الدولارية وتشرّع بعضها، مع الحفاظ على وحدة الحساب الوطنية والالتزام بدفع الضرائب في هذه الوحدة من الحساب، ولكن في السماح بإنشاء من مصرف لبنان، غرفة مقاصة للشيكات بالدولار الأميركي. كما ويستخدم التداول بالدولار الورقي في الصرافات الآلية وفي الأسواق..

من أبرز مفارقات سياسة النقد والقطع اللبنانية، أنّ الأسباب نفسها التي أدخلت الدولرة إلى لبنان تدفع بها اليوم خارجاً!! التضخم الهائل وتدهور سعر الصرف وفقدان العملة الوطنية وظائفها من حيث التسعير والتبادل والادخار الذي يحافظ على القدرة الشرائية، فضلاً عن الدين العام وتدهور وضع المالية العامة وتراجع ميزان المدفوعات والطلب الزائد على الدولار الأميركي، التي أدّت في الثمانينات إلى الهروب من تآكل القدرة الشرائية لليرة اللبنانية واختيار الدولار، وتقبّلها حينها الجهاز المصرفي اللبناني... هي نفسها اليوم تتسبّب بموجة معاكسة، يحاول من خلالها النظام المصرفي فرض استخدام الليرة لا بل «لبننة» الدولار المودع لديها!

بعد أكثر من 22 عاماً على هذا «الستاتيكو»، وبعد أن تخطّت دولرة الودائع 80% وتمدّدت آليات الدولرة إلى كل النظام المصرفي لتشكّل حصة الأسد من التسليفات وأكثر من ثلث الدين العام، ومع تدهور وضع المالية العامة وتدهور ميزان المدفوعات والموجودات الخارجية للجهاز المصرفي، وبالتالي ضعف احتياطي المصرف المركزي بالدولار، تقلّصت إمكانية استمرار تدخّل مصرف لبنان لبيع الدولار مقابل الطلب المُتزايد عليه في السوق... وقد انقلبت موازين الوضع مع تزايد معاناة لبنان منذ عام 2011 من تراكم عجز في ميزان المدفوعات (ما عدا عامي 2016-2017 بنتيجة «الهندسات المالية» لتعزيز استقطاب الدولار وزيادة احتياطي المصرف المركزي وطلب زيادة رساميل المصارف، التي تزايد انكشافها بالدولار، إن كان ذلك تجاه الدولة عبر الاكتتاب بـ»اليوروبوند» أو تجاه المصرف المركزي عبر شراء شهادات الايداع منه بالدولار).

ولكن عملياً، هل الانتقال الى الدولرة الشاملة يحتاج كمية دولار ورقي بمقدار الودائع المسجّلة بالدولار؟ الجواب حتماً لا. إنما كمية الدولار الضرورية ينبغي أن تغطي، ويتطلّب أولاً امتلاك المصرف المركزي احتياطاً بالعملات الأجنبية الدولية (بالدولار الأميركي) يكفي لتغطية التزاماته تجاه القطاع الخاص، أي بنحو أساسي «القاعدة النقدية» (base monetaire) (الأوراق النقدية المطبوعة من المصرف المركزي بالعملة الوطنية + احتياطي المصارف لدى المصرف المركزي)/ سعر الصرف الفعلي في السوق. ممّا يعني أولاً، اعتماد سعر صرف تتمّ على أساسه عملية التحويل. وثانياً التأكّد من توافر الاحتياطي المطلوب لاستبدال القاعدة النقدية بالعملة الأجنبية أو امكانية استدانته، وإلّا ترك العملة الوطنية تنخفض، أي أن يرتفع سعر الصرف حتّى المستوى الذي يسمح للمصرف المركزي بتغطية القاعدة النقدية بما يتوافر لديه من عملات أجنبية. وثالثاً تحويل الموجودات والأصول في الجهاز المصرفي إلى العملة الأجنبية وفق سعر الصرف المعتمد في لحظة التحوّل الى الدولرة الشاملة...

اليوم، لا نظام ربط سعر الصرف قابلاً للاستمرار لافتقاد الاحتياطي الكافي للتدخّل المستمر في سوق القطع، ولا اعتماد نظام سعر صرف عائم ممكناً في ظل الدولرة الجزئية المرتفعة، لأنّه يعمّق الأزمة ويعمّم الفوضى، وفق كل الأدبيات الاقتصادية والتجارب الدولية.. فلا يبقى سوى الربط المتشدّد المتمثّل إما بمجلس النقد (الذي لم يتمّ إقراره) أوالدولرة الشاملة الزاحفة كأمر واقع في انتظار كما يحصل تدريجياً...